الأزمة المالية العالمية فى سبتمبر سنة 2008، والتي كادت أن تعصف بالاقتصاد العالمي وأعادت للأذهان شبح الكساد العالمي الكبير سنة 1929، بدأت فى الولايات المتحدة الأمريكية ثم امتدت إلى الدول التى لها علاقة بالاقتصاد الأمريكي مثل دول الخليج والدول الأوروبية وبعض الدول الآسيوية والدول النامية، وانهار عدد من البنوك في أمريكا وصل عددها إلى 19 بنكاً خلال عام 2008؛ وفي هذه المقالة سنوضح في البداية المقصود من بعض التعريفات المهمة مثل الرهن العقاري، والتمويل العقاري، و الفقاعة العقارية، والمضاربة العقارية، والمشتقات المالية؛ لأن كل تلك التعريفات مرتبطة بالأزمة المالية لعام 2008، ثم سنوضح بعد ذلك أسباب الأزمة المالية 2008، ثم سنوضح حلول الأزمة المالية العالمية لعام 2008 بالتفصيل.

بعض التعريفات المهمة المرتبطة بالأزمة المالية 2008

هذه بعض التعريفات المهمة نقوم بتوضيحها لمن لا يعرفها، لكي يستطيع كل من يقرأ المقالة أن يفهمها، واتمني ان تنال تلك المقالة إعجابكم.

تعريف المضاربة على العقارات

المضاربة على العقارات هو إستثمار ينطوي على درجة عالية من المخاطرة حيث يكون تركيز المشتري على تقلبات الأسعار، يشتري المستثمر العقار في محاولة للربح من التغيرات في القيمة السوقية، ونحن نطلق على شخص ما لقب المضارب عندما يكون هو أو هي أقل اهتماما بالقيمة الحقيقة للعقار، وأكثر إهتماماً وتركيزاًعلى تحركات الأسعار؛ ولا يهتم المضارب بالدخل السنوي الذي قد يجلبه العقار، مثل قيمة الإيجارات السنوية، يل ما يهم المضارب هو ثمن بيع العقار في تاريخ مستقبلي.ويكون هدف المضارب هو الدخول والخروج السريع من السوق.

مقالة ذات صلة: المضاربة العقارية: تعريفها ومخاطرها على المستثمر والأقتصاد

تعريف الفقاعة العقارية

الفقاعة العقارية هي طفرة في أسعار العقارات تحدث بسبب الطلب والمضاربة والزيادة الغير عقلانية فى الأسعار، وتبدأ الفقاعات العقارية عادة بزيادة في الطلب، في مواجهة العرض المحدود من العقارات، والمعروض من العقارات يستغرق فترة طويلة نسبيا لتحدث زيادة فيه، وفى نفس الوقت يدخل المضاربون السوق، مما يزيد الطلب وترتفع الأسعار بطريقة غير عقلانية؛ وفي مرحلة ما، ينخفض الطلب او يحدث ركود في نفس الوقت مع زيادة العرض، مما يؤدي إلى انخفاض حاد في الأسعار – و انفجار الفقاعات.

مقالة ذات صلة: الفقاعة العقارية – تعريفها، أسبابها، كيفية التعرف عليها وتحديدها

تعريف التمويل العقاري

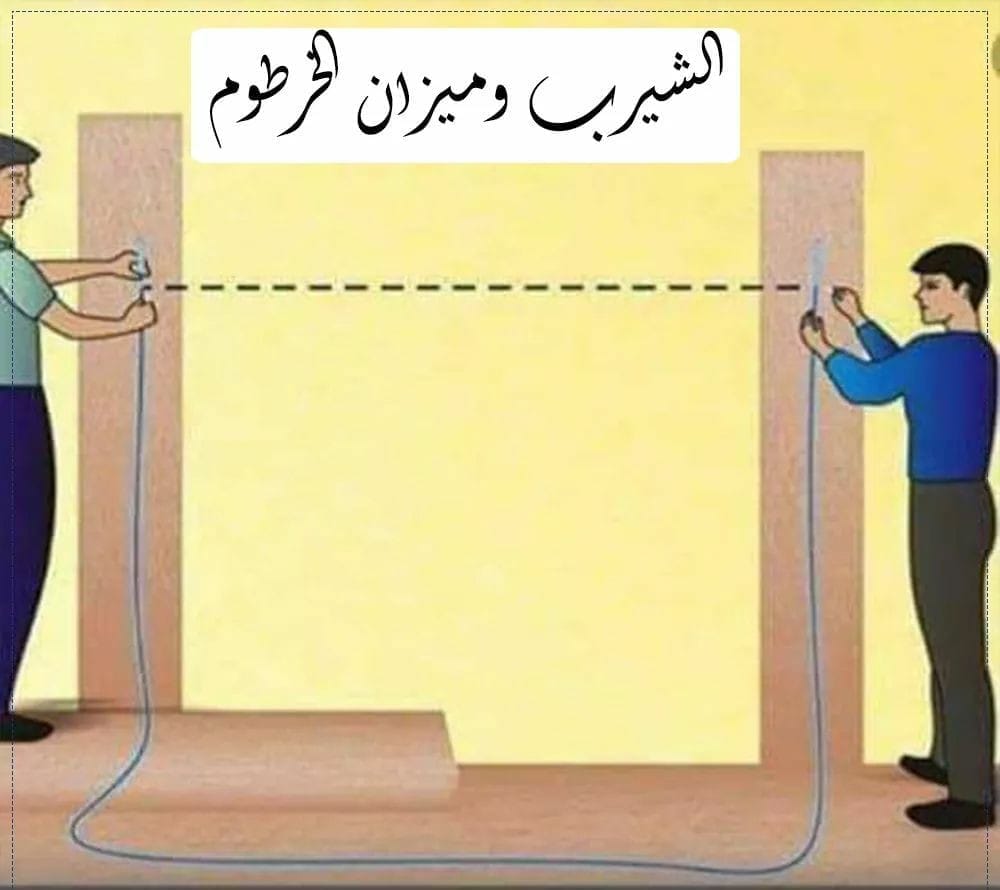

التمويل العقارى هو قرض غرضه مساعدة الأشخاص او الهيئات الاعتبارية على الحصول على التمويل اللازم لشراء او تحديث او بناء عقار، والمتسفيد من هذا التمويل العقارى يقوم بتسديد تكلفة التمويل الذي حصل عليه على هيئة اقساط، وقد تكون مدة التمويل العقاري خمس او عشر او خمسة عشر او عشرين او خمسة وعشرين او حتى تصل فى بعض الاحيان الى ثلاثين عام؛ وبالطبع عن طريق قرض التمويل العقارى تستطيع تمويل شراء وحدات (تجارية او خدمية او سكنية او إدارية).

وللعلم جهة التمويل سواء كانت شركة تمويل عقاري او بنك تستطيع ان تقترح عليك عقارات لكى تشتريها او تقترح عليك سماسرة مسجلين للتعامل معهم بغرض مساعدتك، وانت بالطبع تستطيع ان تختار بنفسك العقار الذي تريده، وفي كل الأحوال يجب ان يكون العقار الذي يتم اختياره فى حدود إمكانيات دخلك (الراتب)؛ ولو تعثرت في سداد الأقساط يحق لصاحب التمويل سواء كان بنك او شركة تمويل عقاري أن يحجز على العقار ويسترد مبلغ التمويل المتبقي الذي عجزت عن سداده من خلال عرض العقار للبيع، وللعلم قيمة الأقساط يتم تحديدها حسب سعر الفائدة ومدة القرض.

مقالة ذات صلة: التمويل العقارى: التعريف، الأنواع، الشروط، المخاطر،المزايا والعيوب

تعريف الرهن العقاري

الرهن العقاري هو أن يحصل المقترض على مبلغ معين من الممول مثل البنك مقابل رهن عقارًا يمتلكه، وتتراوح مدة الرهن العقاري من خمس سنوات الي خمس وعشرين عاما او أكثر حسب الاتفاق مع الممول (البنك)، وفي حالة العجز عن السداد يصبح من حق الممول (البنك) الحجز على العقار وعرضه للبيع لاسترداد مبلغ التمويل المتبقي الذي عجزت عن سداده بالإضافة الي اي مصاريف أخرى تكبدها البنك بسبب عجزك عن السداد، وللعلم قيمة الأقساط يتم تحديدها حسب سعر الفائدة ومدة القرض.

تعريف المشتقات المالية

المشتقات المالية هي أدوات مالية تمثل قيمة اقتصادية مشتقة من أصول مالية أخرى، ويتم تشكيل هذه المشتقات لتلبية احتياجات محددة أو لتحقيق أهداف معينة للمستثمرين؛ وهذه بعض الأمثلة على المشتقات المالية:

- العقود الآجلة (Futures Contracts): هي عقود تتيح للمستثمرين شراء أو بيع أصول مالية مثل السلع أو العملات بسعر محدد وفي وقت مستقبل.

- الخيارات (Options): هي التي تعطي المستثمرين حق (وليس التزامًا) لشراء أو بيع أصول مالية معينة بسعر محدد وفي إطار زمني معين.

- عقود الفروقات (Contracts for Difference – CFDs):هي التي تسمح للمستثمرين بالاستفادة من تغيرات أسعار الأصول دون الحاجة إلى امتلاك الأصل نفسه.

- المقايضات (Swaps): هي اتفاقيات بين طرفين لتبادل التدفقات النقدية أو الأدوات المالية الأخرى خلال فترة محددة. وتشمل الأنواع الشائعة مقايضات أسعار الفائدة ومقايضات العملات.

تخدم المشتقات المالية عدة أغراض في الأسواق المالية:

- التحوط من المخاطر Risk Hedging: يستخدم المستثمرون المشتقات لحماية أنفسهم من مخاطر تحركات الأسعار المعاكسة adverse price movements في الأصول الأساسية underlying assets؛ والأصل الأساسي هو مصطلح استثماري يشير إلى الأصل المالي الحقيقي أو الضمان الذي تعتمد عليه المشتقات المالية، وتشمل الأصول الأساسية الأسهم والسندات والسلع وأسعار الفائدة ومؤشرات السوق والعملات.

- المضاربة Speculation: قد يستخدم المتداولون المشتقات المالية للمضاربة على تحركات الأسعار المستقبلية، بهدف الاستفادة من تقلبات السوق.

- إدارة المحافظ Portfolio Management: يمكن استخدام المشتقات المالية لضبط المخاطر والعوائد للمحافظ الاستثمارية.

- اكتشاف الأسعار Price Discovery: تتأثر أسعار المشتقات المالية بالتوقعات المتعلقة بظروف السوق المستقبلية، مما يساهم في اكتشاف الأسعار في الأسواق المالية؛ واكتشاف الأسعار هو عملية تحديد أسعار السوق، في الغالب من خلال التفاعلات بين المشترين والبائعين.

- الرافعة المالية Leverage: تسمح المشتقات المالية للمستثمرين بالتحكم في مركز أكبر في السوق بكمية صغيرة نسبيًا من رأس المال، مما يؤدي إلى تضخيم المكاسب والخسائر المحتملة.

وفي حين أن المشتقات تقدم فوائد مختلفة، فإنها تنطوي أيضًا على مخاطر وتعقيد، مما يتطلب فهمًا شاملاً للأدوات وإدارة المخاطر بعناية.

أسباب الأزمة المالية 2008 – أسباب أزمة الرهن العقارى

السؤال الذى يطرح نفسه ويفسر أسباب الأزمة المالية ويوضح نتائج الأزمة المالية العالمية عام 2008 هو، هل لعبت الأسواق و المؤسسات المالية العالمية الدور الأساسي في خلق الأزمة المالية العالمية في سنه 2008؟، ومما لا شك فيه أن أسواق المال والمؤسسات المالية العالمية قد أسهمت بدور أساسي في الأزمة المالية العالمية بنهاية سنة 2008، فقد كانت بداية الازمة من السوق العقاري والذي اعتمد في تنشيطه (زيادة الطلب على العقارات) علي جذب عملاء جدد للدخول إلي هذا السوق من خلال تساهل البنوك في منح القروض العقارية لأشخاص لن يستطيعوا سداد هذة القروض.

فقامت البنوك بمنح هؤلاء الأشخاص قروض تمويل عقارى طالما يتم التأمين على سداد هذه القروض من جانب شركات التأمين، والبنوك اعتمدت على فرضية خاطئة ان الأسعار ستستمر فى إتجاه الصعود فقط طالما يوجد طلب على العقارات، والطلب كان موجود بسبب المضاربات من قبل المستثمرين والأشخاص الذين أخذوا قروض عقارية غير مؤهلين لها (لن يستطيعوا سداد هذه القروض العقارية)، وبسبب هذا الطلب الكبير زادت أسعار العقارات وأصبحت غير واقعية.

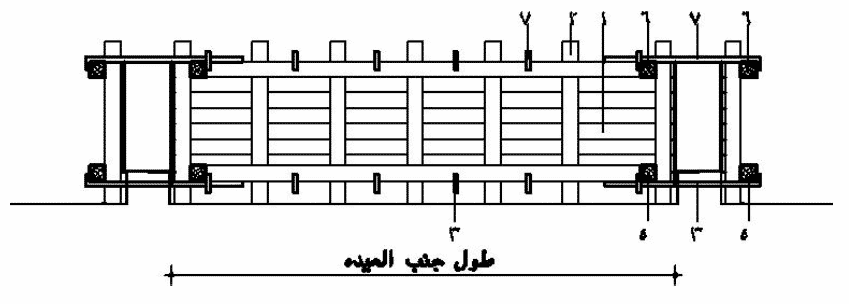

ومع للطلب المتزايد على العقارات والأسعار الغير واقعية والمبالغ فيها وفرضية البنوك ان الأسعار ستأخذ اتجاه الارتفاع فقط، كان عند البنوك يقين انها قادرة على استرداد أموالها عن طريق إعادة بيع هذه العقارات في حالة عدم قدرة المقترض (الشخص الغير مؤهل الذى تم إقراضه من البنك) علي سداد قيمة القرض؛ إلا أن البنوك لا تنتظر لاسترداد أموالها من المقترضين علي مدار عمر القرض السكني (Mortgage Loan) والذي عادة ما يكون لمدة 25 سنة ويدفع علي أقساط شهرية متساوية، حيث تقوم هذه البنوك بإصدار سندات بضمان هذه القروض العقارية، ويتم تصنيف هذه السندات وفقا لدرجة الملاءة أو درجة الجدارة أو التصنيف الائتماني للمقترضين ويتم تحديد العائد على هذه السندات وفقا لتصنيفها الائتماني.

فإذا ارتفع التصنيف الائتماني للسندات قلت درجة خطورتها علي المستثمر وبالتالي قل معدل العائد عليها وحتى تتهرب البنوك من دفع معدلات عائد مرتفعة علي هذه السندات فقد قامت بالتأمين على تدفقاتها المالية (الأقساط الدورية) عن طريق شركات التأمين لخفض مخاطر هذه السندات المصدرة بضمان قروض عقارية تم منحها مقابل رهن عقاري (الوحدة السكنية).وعادة ما كانت المؤسسات والصناديق الاستثمارية تقوم بشراء هذه السندات، ومن خلال أدوات الهندسة المالية (Financial Engineering) تم عمل مجموعة من المشتقات المالية (Financial Derivatives) والتي تشتق قيمتها من قيمة هذه السندات صعودا وهبوطا، فضلا عن المشتقات المالية المرتبطة بأسعار الفائدة وأسعار العملات والسلع والمعادن والأسهم ………. إلخ، وقد بلغ حجم التعامل علي هذه المشتقات المالية 33 ضعف حجم الاقتصاد العالمي.

وبإنهيار السوق العقاري في الولايات المتحدة الأمريكية بحلول العام 2008 إنهارات معه شركات التأمين وتبعها البنوك فالمؤسسات والصناديق الاستثمارية فالبورصات العالمية وفقد الملايين من المستثمرين ثرواتهم المستثمرة في الأوراق المالية والمشتقات المالية ودخل العالم في الأزمة المالية العالمية، والجدير بالذكر أن بعض الدول لازالت تعاني من آثار الأزمة المالية العالمية السلبية حتي الأن، حيث فقدت بعض الدول حوالي 50% من قيمة صناديقها السيادية الاستثمارية المستثمرة في اسواق المال والأوراق و المشتقات المالية.

وما زاد المشكلة وجعل الإنهيار فى سوق العقارات كبير في الأزمة المالية عام 2008 هو ان الأشخاص اشتروا العقارات بقروض تمويل عقارى عندما كانت أسعار العقارات غير واقعية ومبالغ فى قيمتها، فعند انهيار سوق العقارات وانفجار الفقاعة العقارية خسرت معظم المنازل من 30%- 40 % من قيمتها، وهذا الإنخفاض جعل الأشخاص الذين لديهم القدرة على سداد أقساط التمويل العقارى يمتنعوا عن السداد لأنهم شعروا ان قيمة القرض أكبر من قيمة العقار، وعام 2007 كان عدد المنازل المعروضة للبيع في الولايات المتحدة 75% من عدد المنازل، حيث بلغ عددها 2.2 مليون منزلاً؛ ومع إفلاس البنوك، زاد الرعب عند الأفراد وقاموا بسحب أموالهم من البنوك مما أدى إلى قلة السيولة فى البنوك.

وفي أعقاب انهيار سوق العقارات في الولايات المتحدة، تجاوزت الزيادة في الإيجارات معدل التضخم بسبب الطلب الكبير على تأجير الممتلكات؛ وفي عام 2010، ارتفعت قيمة الإيجارات بمعدل 4.2 ٪ (كان التضخم في عام 2010 3 ٪)، وفي بعض المدن عالية الطلب مثل واشنطن العاصمة، ارتفع الإيجار بنسبة 7 ٪.

خطة الإنقاذ المالي الأمريكية – حلول الأزمة المالية 2008

الخطة هى إنفاق ما يصل إلى 700 مليار دولار لشراء الأصول المتعثرة وخاصة الأوراق المالية المدعومة بالرهن العقاري، وتوفير النقد مباشرة للبنوك، فتم إقرار قانون برنامج إنقاذ الأصول المتعثرة (TARP)، وقد اقترح هذا القانون وزير الخزانة هنري بولسون خلال الأزمة المالية العالمية لعام 2008 ووقعه الرئيس جورج بوش في 3 أكتوبر 2008.

وهذا القانون يسمح للحكومة الأمريكية بشراء أصول غير سائلة وهذه الأصول قيمتها غير حقيقية (مُبالغ فى قيمتها) من البنوك والمؤسسات المالية الأخرى، ويمكن أن تكون هذة الأصول المستهدفة “العقارات” التى تعثر أصحابها فى سداد أقساطها عندما كانت السوق مزدهرة حتى عام 2007، وكان الهدف من برنامج إنقاذ الأصول المتعثرة (TARP) الحفاظ على قيمة هذه العقارات من خلال شرائها باستخدام آليات السوق الثانوية، مما يسمح للبنوك وللمؤسسات المالية الأخرى بتثبيت ميزانياتها العمومية وتجنب المزيد من الخسائر.

ولا يسمح برنامج إنقاذ الأصول المتعثرة (TARP) للبنوك باسترداد الخسائر التى تكبدتها بالفعل على الأصول المتعثرة، ولكن المسؤولين فى البنوك كانوا يتوقعون أنه بمجرد استئناف تداول هذه الأصول، فإن أسعارها سوف تستقر في النهاية وستزداد قيمتها، مما يؤدي إلى مكاسب لكل من البنوك والحكومة الأمريكية نفسها، وأستثمرت الحكومة الأمريكة مبلغ 426.4 مليار دولار وليس 700 مليار كما توقعت الحكومة الأمريكية فى البداية، واسترد برنامج إنقاذ الأصول المتعثرة (TARP) عام 2014 أموالاً مجموعها 441.7 مليار، وحقق ربح 15.3 مليار دولار أو معدل عائد سنوي 0.6٪ وممن الممكن ان يُنظر لهذا العائد على أنه خسارة عند حساب نسبة التضخم.

وكان الأمريكيون متخوفون من الثمن الذى سيتحمله دافعوا الضرائب الأمريكية ومتخوفون من ان مبلغ 700 مليار مبلغ كبير و متخوفون من عدم وجود ضمانات كافية لإنجاح الخطة وان هذا تبديد للأموال، وكانوا يتساءلون هل هذه الخطة سوف تفيد صاحب المنزل العادي كما ستفيد المستثمرون فى بورصة وول ستريت ؟، وكان يرى البعض الأخر ان بورصة وول ستريت ومستثمريها يجب ان يقوموا بحل مشاكلهم بأنفسهم، اما على المستوى العالمى تعالت الأصوات المؤيدة لخطة الإنقاذ الأمريكية والتى كانت تدعوا الكونجرس فى الولايات المتحدة لإقرارها لحماية الإقتصاد العالمي من الانهيار.

أما فى أوروبا ومنطقة اليورو، تبنى قادة مجموعة اليورو خطة إنقاذ مالي تعتمد على تأميم جزئي للمؤسسات المالية المتضررة وتستند أساسا إلى ضخ أموال عامة في المصارف المتضررة وضمان الودائع، كما تسعى إلى ضمان القروض بين المصارف، مع إمكانية اللجوء إلى إعادة تمويلها.

فى النهاية آخر نقطة انت من ستضيفها فى التعليقات، شارك غيرك ولا تقرأ وترحل.