في هذه المقالة وضحنا في البداية تعريف التأمين، ثم وضحنا بالتفصيل مبادئ التأمين، حيث قمنا بتوضيح المبادئ القانونية للتأمين والمبادئ الفنية للتأمين؛ فهذه المقالة بها الكثير من المعلومات المهمة وأنصح بشدة بالإطلاع عليها.

تعريف التأمين

التأمين هو نظام يهدف إلى تخفيض الخطر الذى يواجه الفرد أو المنشأة وفيه يحصل المؤمن له على تعهد لصالحه أو لصالح الغير من الطرف الآخر وهو المؤمن والذي يدفع بمقتضاه مبلغ معين عند تحقق الخطر وذلك نظير سداد قسط التأمين على أن يقوم المؤمن بتجميع الأخطار المشابهة والتنبؤ بقيمة الالتزامات المالية المترتبة على تحققهاً.

مقالة ذات صلة: التأمين – تعريف التأمين و نشأة التأمين وأنواعه وأهميته

ما هي مبادئ التأمين؟

مبادئ التأمين هي المفاهيم والمبادئ التوجيهية الأساسية التي تحكم تشغيل وممارسات صناعة التأمين، وتوفر هذه المبادئ إطارًا لشركات التأمين وحاملي وثائق التأمين والجهات التنظيمية لضمان المعاملة العادلة والمنصفة وتخفيف المخاطر والاستقرار المالي داخل سوق التأمين، ويتم تقسيم مبادئ التأمين الي مبادئ فنية ومبادئ قانونية.

المبادئ الفنية للتأمين

- أولاً: مبدأ الخسارة العرضية

- ثانياً: مبدأ الخسارة المالية

- ثالثاً: مبدأ انتشار الخطر

- رابعاً: مبدأ إثبات وقوع الخسارة

- خامساً: مبدأ إمكانية حساب الاحتمالات المتوقعة

أولاً: مبدأ الخسارة العرضية

ويقصد بالخسارة العرضية أن تكون الخسارة المترتبة على تحقق ظاهرة الخطر فى صورة حادث احتمالية وأن تكون مستقبلية الوقوع وألا يتدخل صاحب الخطر فى إحداث الخسارة أو زيادتها عمدا أى لا إرادية من.جانب صاحب الأصل موضوع الخطر، وبالتالي فإن الخطر يجب أن تتوافر فيه الشروط التالية حتى يكون قابلا للتأمين.

1. أن تكون الخسارة محتملة الوقوع

من المعلوم أن الخطر ينتفى وجوده إذا كان وقوعه فى صورة حادث و بالتالى الخسارة المترتبة عليه مؤكدة الوقوع أو مستحيلة الوقوع، حيث أن الخطر يوجد إذا كان هناك احتمال لوقوع الحادث الذى يؤدى إلى خسارة حيث أن الأخطار المؤكدة الوقوع لا يمكن التأمين عليها لأن الخسارة المالية سوف تكون مؤكدة الوقوع وبالتالي فإن تكلفة خدمة الحماية التأمينية التى سوف تحصل عليها شركة التأمين (قسط التأمين) سوف تكون أكبر من قيمة الأصل موضوع الخطر لأن القسط يحسب على أساس الخسارة المتوقعة مضافا إليها التحميلات المختلفة المتمثلة فى عمولة الإنتاج والمصاريف الإدارية وهامش الربح.

وطالما أن الخسارة مؤكدة الوقوع فإن القيمة المتوقعة للخسارة تساوى قيمة الخسارة بالكامل؛ أما إذا كانت الخسارة مستحيلة الوقوع فإن هذا يعني أن المؤمن له سيدفع قسطا يتمثل فى التحميلات وبصفة دائمة و لن يحصل على أى تعويض من شركة التأمين.

2. أن تكون الخسارة مستقبلية الوقوع

يجب أن تكون الخسارة الناتجة عن تحقق الخطر مستقبلية الوقوع، ويستدعى ذلك أن يكون الشيء موضوع التأمين سليما عند التعاقد على التأمين، بمعنى أنه لا يجوز التأمين على.خطر تحقق فى الماضى وقد حدثت الخسارة بالفعل وقبل التعاقد على التأمين، حيث أنها لا تكون احتمالية الوقوع بل تكون مؤكدة الوقوع.

3. أن تكون مترتبة على حادث غير متعمد من جانب صاحب الخطر

بمعنى ألا يكون الحادث إراديا من جانب صاحب الخطر طمعا فى الإثراء على حساب الغير أو إتخاذ التأمين وسيلة للربح، فالمستأمن الذى يتعمد تحقق الحادث و إحداث الخسارة بهدف الحصول على مبلغ التأمين أو التعويض فهو بذلك يكون قد أخرج الخسارة العرضية عن مفهومها الصحيح وتحولت إلى خسارة متعمدة مما يترتب عليه أن يكون من حق المؤمن أن يمتنع عن دفع قيمة الخسارة.

ولعل إصرار شركات التأمين على عدم تعويض الخسارة المتعمدة إنما يرجع إلى :

- أ. الرغبة فى الحد من المسببات الشخصية للأخطار.

- ب. الرغبة في المحافظة على الثروة القومية للمجتمع.

- ج. التمسك بالمبادئ القانونية التي تقضي بعدم شرعية الإثراء على حساب الغير بدون وجه حق.

- د. المحافظة على الأصول العلمية و الفنية للتأمين و توفير الدقة فى عملية قياس الخطر.

ثانياً: مبدأ الخسارة المالية

ويقصد بهذا المبدأ أن تكون الخسارة الناتجة عن تحقق مسبب الخطر المؤمن منه خسارة مالية يمكن قياسها وليست خسارة معنوية أو نفسية يصعب قياسها، و أهمية هذا المبدأ يظهر عند بداية العملية التأمينية للمعاونة فى حساب القسط، وعند نهاية العملية التأمينية للمساعدة فى عملية حساب قيمة الخسارة، ذلك أنه لو كانت الخسارة معنوية لما أمكن تقديرها أو تقدير القسط الذى يتناسب معها؛ غير أنه يمكن فى بعض الحالات التأمين على الأشياء التي لا يمكن قياسها من خلال عقود تأمين محددة القيمة مسبقا يحدد فيها مبلغ التأمين الذى يدفع بغض النظر عن حجم الخسارة المحققة، و ذلك مثل حنجرة المغنى أو أصابع العازف أو رجلى لاعب كرة القدم أو التحف النادرة.

ثالثاً: مبدأ انتشار الخطر

ويقصد بهذا المبدأ فى مجال التأمين ثلاثة معان مختلفة:

1. انتشار الخطر جغرافيا وعدم تركزه فى مكان واحد

أى أنه لا يمكن التأمين على وحدات الخطر الموجودة فى منطقة جغرافية واحدة من خطر واحد حيث أن تتحقق ظاهرة الخطر فى صورة حادث لوحدة خطر واحدة من شأنها أن تنتقل من هذه الوحدة إلى الوحدات المؤمن عليها الأخرى مما يؤدى إلى إرتفاع قيمة الخسارة المالية التي تلتزم بها شركة التأمين في صورة التعويض المطلوب؛ فعلى سبيل المثال عند التأمين على مجموعة من المصانع الموجودة فى مكان واحد من خطر الحريق فإن تتحقق حادث الحريق لوحدة واحدة من الوحدات المؤمن عليها من شأنه أن ينتقل ذلك الحريق إلى باقي الوحدات التأمينية الأخرى -باقى المصانع – مما يضاعف من التعويض الذى تلتزم به شركة التأمين نتيجة تتحقق الخسارة المالية لأكثر من وحدة خطر.

لذلك يحاول المؤمن جاهدا الابتعاد عن هذا التمركز الجغرافى حتى لا يتعرض إلى سداد مبالغ ضخمة نتيجة تتحقق حادث واحد، والذى يصيب عدد كبير من الوحدات المؤمن عليها حيث أنها مركزة جغرافيا.

2. ابتعاد المؤمن عن التعامل فى الخسارة المركزة

وتتحقق هذه الخسارة يكون نتيجة حوادث مدمرة مثل الفيضانات والزلازل والبراكين والحروب والشغب فينشأ عن مثل هذه الحوادث خسائر تصيب عدد كبير من وحدات الخطر المؤمنة، وهذا يؤدى إلى زيادة الخسارة إلى الحد الذى يعجز عنده المؤمن عن دفع التعويضات.

3. انتشار الخطر ماليا

يجب على المؤمن عدم قبول التعاقد على مبالغ تأمين ضخمة فى عقد تأمين واحد أي يجب على المؤمن ألا يقبل التأمين على حياة شخص معين بمبلغ تأمين ضخم و لكن من الأفضل أن يقبل التأمين على حياة عدد كبير من الأشخاص بمبالغ تأمين منخفضة نسبيا

ويعتبر هذا المبدأ من المبادئ الهامة فى عقد التأمين إلا أن ظروف المنافسة فى سوق التأمين دعت المؤمنين إلى التفكير فى معالجة هذا المبدأ بطرق عملية وعلمية، فقد أصبح من المألوف فى الوقت الحاضر أن يقبل المؤمن أخطارا مركزة سواء من حيث العدد أو القيمة، ثم يقوم المؤمن باقتسام هذا الخطر مع مؤمنين أخوين على أن يتحمل كل مؤمن جزء من الخطر مقابل حصوله على نصيبه من القسط وتسمى هذه العملية بإعادة التأمين؛ وعليه فإن إعادة التأمين تعتبر طريقة لعلاج عدم توافر هذا المبدأ والتغلب على مشاكل تطبيقه.

مقالة ذات صلة: إعادة التأمين – تعريف وأهمية وأنواع إعادة التأمين مع الأمثلة

رابعاً: مبدأ إثبات وقوع الخسارة

ويقصد بهذا المبدأ أن يكون ناتج تحقق الخطر محددا أو قابلا للتحديد بصورة دقيقة من حيث :

- القيمة.

- مكان وقوع الخسارة.

- وقت تحقق الخطر

- سبب وقوع الخسارة.

ولعل أهمية هذا المبدأ بالنسبة لعقد التأمين ترجع إلى أنه يجب أن يكون عقد التأمين بطبيعته عقدا محدد المعالم وواضح الالتزامات بالنسبة لطرفي التعاقد المؤمن والمؤمن له، وإلا أصبح من الصعب التعاقد على التأمين؛ وهذا يعني أن الخسارة المالية الناشئة عن تحقق ظاهرة الخطر المؤمن منه فى صورة حادث يجب أن تكون من طبيعة ملموسة يجب إثباتها والتعرف عليها من حيث:-

1. قيمة الخسارة

إن الخسارة المالية التي لحقت بالمؤمن له المضرور نتيجة تحقق ظاهرة الخطر المؤمن منه فى صورة حادث تعتبر الحد الأقصى للتعويض الذى تلتزم به شركة التأمين تجاه المؤمن له بحد أقصى مبلغ التأمين، لذا يجب أن يكون فى مقدور شركة التأمين التعرف وتحديد قيمة الخسائر المالية التى لحقت بالمؤمن له المضرور نتيجة تحقق ظاهرة الخطر المؤمن منه فى صورة حادث حتى يمكن تحديد مبلغ التعويض المناسب الذى تلتزم به شركة التأمين تجاه المؤمن له.

2. مكان وقوع الخسارة

يتعين تحديد مكان الخطر بدقة لتحديد مجال التغطية من حيث المنطقة الجغرافية الداخلة فى نطاق الحماية، ومن ثم تحديد مسئولية المؤمن من عدمه، ومما لا شك فيه فإن عدم تحديد محل الشيء موضوع التأمين بدقة كافية يؤدي إلى الإخلال بتحديد الخطر وبالتالى الحادث نفسه.

3. وقت تحقق الخطر (زمن وقوع الخسارة)

من الضروري التأكد من مدى وقوع الخسارة أو عدم وقوعها خلال مدة التغطية المنصوص عليها في الوثيقة، إن تحديد زمن وقوع الحادث أمر جوهري بالنسبة للمؤمن وذلك لتحديد ما إذا كان تتحقق الحادث قد بدأ خلال فترة التغطية لكى تلتزم شركة التأمين بسداد التعويض، أم أنه تم خارج مدة التغطية فلا يستحق التعويض.

4. سبب وقوع الخسارة

وهو فى غاية الأهمية، حتى نتبين هل السبب فى الخسارة هو الخطر الذي تغطيه الوثيقة فيستحق المستأمن التعويض أم السبب أحد الأخطار المستثناة فلا يستحق التعويض؛ وقد اشترط عقد التأمين ضمن شروطه العامة على المستأمن أن يقوم بإبلاغ أكثر من جهة لإثبات حدوث الحادث ووقوع الخسارة وتحديد مكان وزمان ومقدار الخسارة ويظهر ذلك بوضوح فى تأمين السيارات والحريق حيث يتم عمل محاضر رسمية عن طريق الشرطة إلى جانب ضرورة إبلاغ المؤمن ليقوم بعمل التحريات اللازمة تجاه التحقق من حدوث الحادث.

خامساً: مبدأ إمكانية حساب الاحتمالات المتوقعة

يقصد بهذا المبدأ أنه يجب على المؤمن قبل التعاقد على التأمين أن يتأكد من أن الخطر محل التأمين من الممكن قياس احتمالات تحققه و إلا تعذر قيام التأمين، ففي تأمينات الحياة يتم حساب احتمالات الحياة والوفاة من واقع متابعة مجموعة كبيرة من الأشخاص المؤمن على حياتهم و إعداد جداول الحياة والوفاة الذى يستخدم فى حساب احتمالات الحياة والوفاة للأشخاص فى سنوات العمر المختلفة وذلك لحساب قسط التأمين ؛ أما فى مجال التأمينات العامة يتم حساب إحتمال تحقق الحوادث المختلفة من واقع الخبرة الفعلية للخسائر لكل نوع من أنواع التأمين على حدة، والذي يستخدم بدوره فى حساب الإحتمالات وتحديد الأقساط.

و لتطبيق هذا المبدأ يقتضي الأمر توافر عدد كبير من وحدات الخطر المتماثلة حتى يمكن تطبيق قانون الأعداد الكبيرة، ويعنى هذا القانون بأنه كلما زادت عدد الوحدات الخاضعة لتجربة معينة كلما قل الفرق بين الاحتمال الفعلى والإحتمال المتوقع، فكلما زادت عدد الوحدات المؤمنة كلما أصبح من الممكن تحديد احتمال تحقق الخطر بدرجة كبيرة من الدقة ويقل الإنحراف بين النتائج الفعلية والنتائج المتوقعة؛ وعلى ذلك يمكن القول بأن الوصول إلى قياس دقيق لاحتمالات تحقق الأخطار المؤمن عليها يقتضى توافر عدد كبير من وحدات الخطر المتماثلة و المتجانسة وذلك تحقيقا لقانون الأعداد الكبيرة.

ومما لا شك فيه أن مراعاة الدقة فى قياس احتمالات تحقق الأخطار إنما يؤدى إلى حساب أقساط عادلة تساعد على استقرار نتائج أعمال المؤمن، وتوافق توقعاته مع النتائج الفعلية، ولكن على الرغم من أهمية مبدأ إمكانية حساب الاحتمالات المتوقعة للأخطار القابلة للتأمين، إلا أنه يمكن التخلي عن هذا المبدأ بالنسبة لبعض أنواع التأمين، ففى مجال التأمينات التعاونية التى تقوم على أساس عقود جماعية يكون المستأمنين هم أفراد الجماعة، فإن طبيعة هذا النوع من التأمين التعاوني لا تقتضى تطبيق مبدأ إمكانية حساب الإحتمالات المتوقعة لعدم الحاجة إلى حساب أقساط التأمين مقدما أو تقدير للخسائر المحتملة، حيث يتم معرفة الخسائر التي لحقت ببعض أفراد الجماعة خلال فترة زمنية معينة، ثم يتم توزيع هذه الخسارة على الأعضاء المشتركين.

المباًدىء القانونية للتأمين

إن عقد التأمين كأحد العقود المدنية يخضع لنفس مجموعة القواعد القانونية العامة التي يخضع لها أى عقد من العقود المدنية والتي من أهمها :

1. أهلية الطرفية للتعاقد

حيث يجب أن يكون طرفا التعاقد أهلا للتعاقد من الناحية القانونية سواء بالنسبة للعمر أو الحالة العقلية.

مقالة ذات صلة: الأهلية في القانون: ما هي، تدرج الأهلية مع السن، عوارض الأهلية

2.الإيجاب و القبول

فى جميع الأحوال فإن الإيجاب أو الرفض يكون من جانب المؤمن له الذي يطلب خدمة الحماية التأمينية من جانب المؤمن والقبول يكون من جانب المؤمن الذي يوافق على تقديم هذه الحماية التأمينية فى مقابل معين يعرف بقسط التأمين.

3. مشروعية موضوع التعاقد

يجب أن يكون محل التعاقد قانونيا وغير مخالف للقانون العام أو العرف السائد، فلا يجوز التعاقد على تأمين صفقة مخدرات مثلا.

مقالة ذات صلة: تعريف القانون العام وفروع القانون العام بالتفصيل

مقالة ذات صلة: العرف: تعريفه، مزاياه، عيوبه، أركانه، شروطه

4. المقابل المادى

إن عقد التأمين يرتب التزامات مالية على كل طرف من طرفي التعاقد، ويتمثل المقابل المادى من جانب المؤمن له فى دفع القسط بينما بالنسبة للمؤمن يتمثل فى الوعد بسداد أى تعويض مستحق عن المطالبات التى تقع خلال مدة الوثيقة أو الوعد بسداد مبلغ التأمين المحدد في الوثيقة عندما يتحقق الخطر المؤمن منه.

5. الإذعان

إن عقد التأمين من عقود الإذعان أى العقود التى يتم إعدادها مسبقا من جانب المؤمن، وعلى المؤمن له أن يقبل العقد بكامل شروطه أو رفضه بالكامل دون أن يكون من حقه تعديل بعض شروطه أو إضافة شروط جديدة لذا فإن أى التباس أو غموض فى شروط عقد التأمين تفسر فى صالح المؤمن له.

وتعتبر المبادئ السابقة أهم القواعد القانونية التي يخضع لها أى عقد من العقود المدنية و بالتالي يخضع لها عقد التأمين؛ وبالإضافة إلى هذه المبادىء القانونية العامة إلا أنه نظرا لطبيعة عقد التأمين الخاصة وما يتميز به من خصائص تميزه عن سائر العقود الأخرى فإنه يخضع لمجموعة من المبادئ القانونية الخاصة به، وهذه المبادئ القانونية تنقسم إلى مجموعتين :

المجموعة الأولى – مجموعة المبادئ القانونية التي تنطبق على جميع عقود التأمين

وتشمل مجموعة المبادئ القانونية التي تخضع لها جميع عقود التأمين سواء كانت تأمينات حياة أو تأمينات عامة و هى :

1. مبدأ المصلحة التأمينية.

2. مبدأ منتهى حسن النية.

3. مبدأ السبب القريب.

المجموعة الثانية – مجموعة المبادئ القانونية التي تخضع لها عقود تأمين الممتلكات والمسئولية فقط

وتضم مجموعة المبادئ القانونية التي تخضع لها عقود تأمين الممتلكات والمسئولية فقط و هى :

1. مبدأ التعويض.

2. مبدأ المشاركة.

3. مبدأ الحلول فى الحقوق.

و نتناول فيما يلى دراسة هذه المبادىء بشيء من التفصيل :

أولاً:- مجموعة المبادئ القانونية التي تنطبق على جميع عقود التأمين

أولاً: مجموعة المبادئ القانونية التي تنطبق على جميع عقود التأمين :

1. مبدأ المصلحة التأمينية

يقصد بالمصلحة التأمينية أن يكون الشخص طالب الخدمة التأمينية مصلحة مادية ومشروعة فى بقاء الشىء موضوع التأمين على ما هو عليه، إن توافر المصلحة التأمينية يعتبر شرط أساسى وضرورى لإصدار جميع عقود التأمين (سواء كانت عقود تأمينات حياة أو عقود تأمينات عامة) حيث يشترط أن يكون للمستأمن مصلحة تأمينية فى الشيء أو الشخص المؤمن عليه، فللشخص مصلحة تأمينية فى ممتلكاته لأن فى بقائها منفعة مادية و فى فنائها خسارة مادية، و كذلك للاولاد مصلحة تأمينية فى بقاء والدهم على قيد الحياة لأن فى بقائه مصلحة مادية وعاطفية بالنسبة لهم، وتعتبر العلاقات الأسرية مصدرا هاما من مصادر المصلحة التأمينية التى تعطى الحق للتعاقد على التأمين مثل العلاقة بين الزوج و الزوجة و الأب و الأولاد.

ويشترط أن تكون المصلحة التأمينية مشروعة أى غير مخالفة للقوانين واللوائح السائدة فى البلاد و المتعارف عليها، فمن المتعارف عليه أن تاجر المخدرات له مصلحة مادية فى بقاء المخدرات وعدم تعرضها لخطر السرقة و لكن لا يمكن له أن يؤمن عليها من خطر السرقة لأن تجارة المخدرات عمل غير مشروع و يخالف النظام العام و الآداب.

مقالة ذات صلة: النظام العام والآداب – تعريفها ودورها وأمثلة عليها

الهدف من اشتراط توافر المصلحة التأمينية

أ. إبعاد عقد التأمين عن عقود المقامرة و الرهان

إن اشتراط ضرورة توافر المصلحة التأمينية عند التعاقد على التأمين يبعد عقد التأمين عن مجال المقامرة، فالمقامر يهدف إلى الكسب السريع غير المشروع، مثله فى ذلك كالذى يؤمن على ممتلكات الآخرين ويسعى إلى هلاكها للحصول على تعويض، وكالذى يؤمن على حياة شخص لا تربطه به صلة قرابة أو صلة دم، و يتمنى وفاته بل يسعى جاهدا للتعجيل بوفاته حتى يحصل على مبلغ التأمين، ومن هنا فإن اشتراط ضرورة توافر المصلحة التأمينية عند التعاقد على التأمين، يوفر لطالب التأمين مشروعية الفائدة التى تعود عليه من التأمين، فالشخص الذى يؤمن على سيارته يحصل فى حالة تحقق الخطر على تعويض، يمكنه من إعادة سيارته إلى ما كانت عليه قبل الحادث، والشخص الذى يؤمن على حياته أو ممتلكاته سوف يسعى باستمرار للمحافظة عليها

ب. الحد من المسببات الشخصية الإرادية للأخطار

إن اشتراط توافر المصلحة التأمينية عند التعاقد على التأمين يؤدى إلى الحد من المسببات الشخصية الإرادية للأخطار، ففى ظل توافر هذا الشرط ينعدم لدى المؤمن له الدافع لتعمد إحداث الخطر وإفتعاله وإلا تعرض للضرر الشخصي، فالمعروف أن أقصى تعويض يحصل عليه المؤمن له عند تحقق الخطر هو المبلغ الذي يمكنه من إعادة الشىء المؤمن عليه إلى حالته قبل وقوع الخطر مباشرة.

وعلى العكس من ذلك فإن انعدام توافر شرط المصلحة التأمينية عند التعاقد على التأمين إنما يخلق دافعا قويا لدى المؤمن له لافتعال الحادث وتحقيق مصلحة شخصية غير مشروعة، فالسماح لشخص ما بأن يؤمن على عقار لا يمتلكه ضد خطر الحريق، يجعل من السهل عليه أن يضحى بهذا العقار و يسعى إلى إحراقه و هلاكه للحصول على كسب مادي غير مستحق يتمثل فى مبلغ التعويض، وأيضا فإن الشخص الذي يؤمن على حياة الآخرين الذين لا تربطهم به صلة دم أو قرابة، سوف يكون من السهل عليه أن يتعمد خلق مسببات مفتعلة لخطر الوفاة بهدف الحصول على مبلغ التأمين وبالتالي فإن المصلحة التأمينية تحدد من له حق شراء عقد التأمين.

ج. تحديد الحد الأقصى للتعويض

يساهم هذا المبدأ فى تحديد قيمة التعويض الذي يمكن للمستأمن أن يحصل عليه من المؤمن، فمن المعلوم أن عقود تأمين الممتلكات والمسئولية ما عدا عقود تأمين الممتلكات المحددة القيمة تغطي خسائر المؤمن له الفعلية والتى تتحدد بمصلحته التأمينية فى الشيء موضوع التأمين، فإذا أمن شخص على سيارته الجديدة المشتراة بالتقسيط بمبلغ ٢٠٠٠٠٠ جنيه و عند وقوع الحادث كان قد سدد نصف قيمتها فقط و تبقى عليه النصف الآخر للشركة التى باعت له السيارة فإنه طبقا لهذا المبدأ يقسم التعويض الذى سيحصل عليه بينه وبين الشركة التي باعت له السيارة.

وقت توافر المصلحة التأمينية

اختلفت القوانين المنظمة لعقد التأمين بشأن الوقت الذي يجب أن يتوفر فيه وجود المصلحة التأمينية، فقد كانت معظم القوانين تميل إلى ضرورة توافر المصلحة التأمينية لدى المستأمن عند التعاقد وإلا بطل عقد التأمين. كم كان يميل البعض الآخر إلى ضرورة توافر المصلحة التأمينية عند تحقق الحادث وإلا أصبح من حق شركة التأمين عدم دفع التعويض أو مبلغ التأمين. وهنا يجب أن نفرق بين نوعين من العقود

أ. عقود تأمينات الحياة

إن الاتجاه العام السائد حديثا هو ضرورة توافر المصلحة التأمينية عند التعاقد، و لا يلزم وجودها عند تحقق الحادث المؤمن منه طالما هناك صلة دم أو قرابة، ومثال ذلك يمكن للزوج أن يؤمن على حياته لصالح زوجته وتستحق الزوجة مبلغ التأمين فى حالة وفاتنه حتى ولو كان الزواج غير قائم بينهما طالما أنه لم يلغ وثيقة التأمين و لم بغير المستفيد؛ أما إذا كانت المصلحة المادية ناتجة عن علاقة عمل مع شريك فى شركة أو مشروع فإنه يشترط توافر المصلحة التأمينية وقت التعاقد وعند تحقق الحادث لأن المصلحة المادية تزول بخروج الشريك من الشركة أو المشروع، وبالتالي فإذا كانت هناك وثيقة تأمين على حياة أحد الشركاء لصالح الشريك الثانى فإنه إذا خرج هذا الشريك من الشركة فإن مصلحته التأمينية تصبح غير موجودة، ولذلك فإما أن يتم إلغاء التأمين وإما أن يتم تغيير المستفيدين.

ب. عقود التأمينات العامة

إن الاتجاه العام فى معظم قوانين البلاد المتقدمة هو ضرورة توافر المصلحة التأمينية عند وقوع الحادث وتحقق الخسارة، أما بخصوص توافر المصلحة التأمينية عند التعاقد فيكتفى بأن يكون هناك توقع لوجود تلك المصلحة فى المستقبل مثال ذلك يمكن لشخص التأمين على مصنع لا يمتلكه الآن ولكن ستؤول الملكية إليه فى المستقبل بعد إنتهاء إجراءات التعاقد.

2. مبدأ حسن النية

يقصد بمبدأ حسن النية أنه يجب على كل طرف من طرفى التعاقد أن يدلى إلى الطرف الآخر بجميع الحقائق والمعلومات والبيانات والأمور الجوهرية المتعلقة بالخطر المؤمن عليه (من جانب المستأمن) و المتعلقة بشروط العقد (من جانب المؤمن)، ويقصد بتلك الحقائق هى تلك التى لو عرفها المؤمن وقت التعاقد لأثرت على قراره بقبول أو رفض طلب التأمين أو بتقدير قيمة القسط، وكذلك هى تلك التي لو عرفها المستأمن مقدما لأثرت على قراراته بالتعاقد من عدمه.

ولكى يتم إبرام عقد التأمين لابد من توافر مبدأ منتهى حسن النية بين طرفي العقد (المؤمن – المستأمن) حيث يجب على المؤمن أن يقدم للمستأمن جميع البيانات والمعلومات الصحيحة الخاصة بعقد التأمين قبل توقيع العقد، كما يجب على المستأمن أن يدلى للشركة بكافة الحقائق والمعلومات المتعلقة بوحدة الخطر المطلوب التأمين عليها حيث أن المؤمن لا يستطيع تكوين فكرة واضحة عن طبيعة الخطر إلا عن طريق المعلومات و البيانات التى يدلى بها المستأمن.

ويعتبر من الأمور الجوهرية من وجهة نظر المؤمن كافة البيانات والمعلومات التى من شأنها زيادة درجة الخطورة بالنسبة للشخص أو الشيء المؤمن عليه، كوجود مواد سريعة الاشتعال فى المبنى المراد التأمين عليه، أو إصابة المؤمن عليه بمرض خبيث قبل التعاقد على التأمين، أما من وجهة نظر المتعاقد على التأمين فإن البيانات والمعلومات التى تقدم له من قبل المؤمن، سواء أكانت تتعلق بنوع التأمين، أو شروط التغطية و الأسعار، تعتبر من الحقائق والأمور الجوهرية التى يتعين على شركة التأمين أن تتوخى الدقة الكافية أثناء عرضها على طالب التأمين.

وقت توافر مبدأ منتهى حسن النية

يشترط توافر هذا المبدأ من الطرفين سواء عند التعاقد أو خلال سريان التأمين أو عند تحقق الحادث أو عند تقدير الخسارة و سداد التعويض، ولذلك فإنه يجب على المستأمن أن يبلغ المؤمن بأى تطورات أو تعديلات تطرأ على الشيء موضوع التأمين والتى من شأنها أن تؤدى إلى تغيير رأى المؤمن من حيث الإستمرار فى التأمين أو إلغائه أو تؤدى إلى زيادة أو تخفيض القسط أو قد تؤدى إلى تغيير شروط الوثيقة، و بالمثل فإنه يجب على المؤمن أن يبلغ المستأمن بأي تعديلات تطرأ على الشروط أو الأسعار حتى بقرر إذا كان سيستمر فى التأمين بعد علمه بها من عدمه .

ويهدف مبدأ منتهى حسن النبية إلى منع الغش و التدليس والإدلاء ببيانات ومعلومات غير حقيقة، كما أنه يهدف إلى تحقيق نوع من العدالة بين تكلفة التأمين (القسط) والتعويض المستحق أو مبلغ التأمين الذي يدفعه المؤمن للمستأمن أو المستفيدين من التأمين .

صور الإخلال بمبدأ منتهى حسن النية

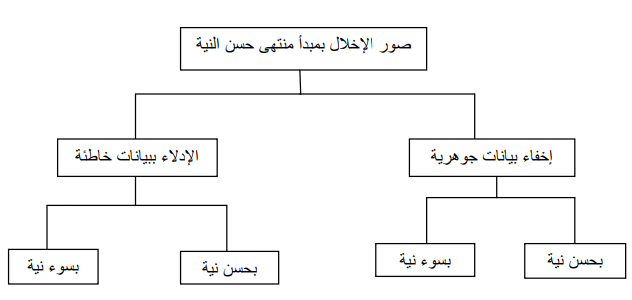

يحدث فى بعض الحالات إخلال بهذا المبدأ ودائما ما يحدث الإخلال من جانب المستأمن عند استيفائه لطلب التأمين الذى يعتمد عليه المؤمن بدرجة كبيرة فى تكوين فكرة واضحة عن الخطر وتقييمه وتقدير القسط المطلوب، أما المؤمن فإنه يصعب علببه الإخلال بهذا المبدأ نظرا لأنه يعطى للمستأمن وثيقة مطبوعة بها جميع شروط التعاقد و المفروض أن المستأمن يلم بجميع ما بها قبل التوقيع عليها وما دام قد وقع فقد أصبح ملزما بها، ويحدث الإخلال بمبدأ منتهى حسن النية من جانب المستأمن فى عدة صور ولكل صورة من هذه الصور تأثيرها على صحة التعاقد وسريان العقد؛ والشكل التالى يوضح صور الإخلال بمبدأ منتهى حسن النية:

ويتضح من الشكل السابق أن هناك أربعة صور للإخلال بمبدأ منتهى حسن النية سوف نوضحها فيما يلى مع بيان أثرها على التعاقد:

أ. إخفاء بيانات جوهرية بحسن نية

قد يخفى المستأمن بعض البيانات الجوهرية بحسن نية، نتيجة للسهو أو عدم الانتباه أو الاعتقاد من جانب المستأمن بأنها ليست جوهرية، فى هذه الحالة إذا اكتشف المؤمن هذه البيانات قبل وقوع الحادث فهنا يصبح العقد قابلا للبطلان بمعنى أنه يحق للمؤمن أن يلغى التعاقد فورا على أن يرد للمستأمن جزء من الأقساط المسددة عن الفترة التي لم تنقضى من العقد إذا أصر على بطلان العقد، كما يحق للمؤمن أن يستمر فى التعاقد بعد تعديل شروط التعاقد، أو زيادة القسط المستحق وتحصيل فروق الأقساط وفوائدها عن المدة المنقضية من العقد والإبقاء على التأمين سارى المفعول بالقسط الجديد إذا وافق المستأمن على ذلك.

أما إذا علم المؤمن بهذه البيانات بعد وقوع الحادث المؤمن منه فإنه يلتزم بسداد تعويض نسبى للمؤمن له كنسبة قسط التأمين المدفوع إلى قسط التأمين الذي كان يجب دفعه لو علم المؤمن بهذا البيبان عند التعاقد أى أنه: التعويض المدفوع = التعويض المستحق × (قسط التأمين المدفوع / قسط التأمين الذى كان يجب دفعه)، ويقع على عاتق المؤمن إثبات أن البيانات التي أخفاها المستأمن جوهرية وتؤثر على التعاقد.

ب. إخفاء بيانات جوهرية بسوء نية

قد يخفى المستأمن بعض البيانات الجوهرية بسوء نية، بهدف تخفيض درجة خطورة الشيء المؤمن عليه لتخفيض تكلفة التعاقد على التأمين، وفى هذه الحالة يصبح العقد باطلا بطلانا مطلقا حيث يحق للمؤمن إنهاء التعاقد فورا ويحتفظ بالقسط كاملا ولا يرد منه أى شىء إلى المستأمن، ولكن يقع على المؤمن عبء إثبات أن البيانات التى أخفاها المستأمن جوهرية وأن إخفاءها تم عن عمد وسوء نية، ففي التأمين من الحريق قد يتعمد المستأمن أن يخفى عن المؤمن أن حوائط المبنى المطلوب التأمين عليه مصنوعة من المواد الخام سريعة الاشتعال، أو أنه يحتفظ أسفل المبنى بمخزن للبوتاجاز لذلك يعتبر المؤمن له قد أخفى بيانات جوهرية بسوء نية، مما يجعل عقد التأمين باطلا؛ ويستطيع المؤمن أن يتنصل من دفع التعويض فى حالة تحقق الخطر حتى ولو كانت الخسارة ناشئة عن أسباب أخرى للحريق ليست لها علاقة بمخزن البوتاجاز.

ج. الإدلاء ببيانات خاطئة بحسن نية

قد يدلى طالب التأمين أحيانا بيانات ومعلومات خاطئة عن الخطر المطلوب التأمين عليه بحسن نية اعتقادا منه بأن هذه البيانات ليس لها تأثير فى التعاقد على التأمين، فإذا ذكرت إحدى السيدات المؤمن على حياتها سنا أقل من عمرها الحقيقى فى طلب التأمين، أو إذا أخطأ المؤمن له فى تحديد المسافة بدقة بين مكان الشيء المؤمن عليه وأقرب محطة بنزين أو مخزن لأنابيب البوتاجاز، فإن العقد فى هذه الحالات يعتبر قابلا للبطلان بمعنى أنه يحق للمؤمن أن ينهى التعاقد فورا، على أن يرد إلى المستأمن باقى القسط المستحق عن المدة الباقية من التعاقد، أو يبقى التعاقد كما هو مع تحميل المستأمن فروق الأقساط وفوائدها عن الفترة المنقضية، وتحديد قسط جديد للفترة الباقية من مدة التغطية.

د. الإدلاء ببيانات خاطئة بسوء نية

قد يدلى المستأمن ببيانات خاطئة و غير حقيقية بسوء نية وعن عمد وذلك بغرض الغش والتضليل و الحصول على تأمين بشروط أفضل و قسط أقل، وفى هذه الحالة يصبح عقد التأمين باطلا بطلانا مطلقا، ويترتب على ذلك أن يكون من حق المؤمن أن يفسخ العقد دون رد أى جزء من القسط المدفوع له مقدما، كما يقع عليه عبء إثبات عدم صحة البيانات التى ذكرها المؤمن له؛ ففي تأمين السيارات التكميلى إذا تبين للمؤمن أن المستأمن قد ذكر فى طلب التأمين أنه لم يسبق له أن ارتكب حوادث، خلافا للواقع، بهدف الحصول على خصم عدم المطالبة، فإنه بذلك يكون قد أدلى ببيانات خاطئة بسوء نية للاستفادة من التأمين بدون وجه حق.

وأيضا إذا طلب من المؤمن عليه أن يحدد فى طلب التأمين ما إذا كان مصابا بمرض وراثى يصعب تحديده بالكشف الطبى، فإذا أجاب المؤمن عليه بالنفي على خلاف الحقيقة التى يعلمها، فإنه يكون قد أدلى ببيانات خاطئة بسوء نية تبرر بطلان عقد التأمين بطلانا مطلقا

3. مبدأ السبب القريب

يقصد بمبدأ السبب القريب أن يكون السبب الذى أدى إلى حدوث الحادث و بالتالى الخسارة المالية التي لحقت بالمؤمن له المضرور هو سبب مؤمن منه حتى يكون هناك التزام على المؤمن بسداد التعويض المناسب عن الخسارة المادية التي لحقت بالمؤمن له فى حدود مبلغ التأمين، وطبقا لرأي رجال القانون وأحكام المحاكم فإنه يمكن تعريف السبب القريب بأنه “ذلك السبب المباشر الفعال الذي يكون قادرا على بدء سلسلة من الحوادث تؤدى فى نهايتها إلى وقوع خسارة دون تدخل أى مؤثر خارجى مستقل بخلاف السبب الأصلى”

أى أن التزام المؤمن بسداد التعويض أو مبلغ التأمين للمؤمن له أو المستفيد من التأمين المحدد فى العقد يتوقف على ما إذا كان تحقق ظاهرة الخطر المؤمن منه فى صورة حادث هو السبب القريب للخسارة طبقا لعلاقة السببية فى وقوع الحادث، وتبدو صعوبة تطبيق هذا المبدأ فى الحياة العملية واضحة من كثرة عدد القضايا والأحكام الصادرة فى هذا الشأن.

حالات عند تطبيق مبدأ السبب القريب

ويمكن أن نفرق بين ثلاث حالات مختلفة هى :

أ. إذا كان الخطر المؤمن منه هو السبب الوحيد والمباشر لوقوع الخسارة الموجبة للتعويض

فى هذه الحالة يجب على المؤمن أن يؤدى للمؤمن له التعويض فى الحال حيث لا توجد أى صعوبة فى إثبات أحقية المؤمن له فى الحصول على التعويضى المناسب، فإذا أمن شخص على منزله ضد الحريق وأثناء ما هو موجود بالمطبخ شبت النار وإنتقلت إلى محتويات المنزل و إحراق المنزل بالكامل ففي هذه الحالة فإن الخطر المؤمن منه هو السبب المباشر للخسارة التي لحقت الشيء موضوع التأمين، ويتعين على المؤمن سداد التعويض المناسب للمستأمن، ويدخل في إطار الخسائر الموجبة لتعويض تلك الخسائر التي تتسبب عن استخدام المياه فى عملية الإطفاء ويشمل التعويض أيضا كافة الخسائر الناتجة عن إلقاء الأشياء من النوافذ والسرقات التي تحدث أثناء عملية الإطفاء.

ب. إذا كان الخطر المؤمن منه معاصرا لخطر أو مجموعة أخطار أخرى

فى هذه الحالة الأمر يتوقف على ما إذا كان الخطر أو الأخطار المعاصرة للخطر المؤمن منه مغطاة تأمينيا، فإن التعويض يصبح واجب السداد للمؤمن له، ومن أمثلتها التأمين على البضاعة الموجودة بأحد المخازن من خطر السطو والحريق معا، وحدوث سطو على هذه البضاعة ثم قيام الجناة بحرق باقي البضاعة فى المخزن لإخفاء أثر جريمتهم، فى هذه الحالة فإن خطر الحريق والسطو مؤمن عليهما و بالتالى يتم التعويض عن الخسارة المالية التي لحقت بالمؤمن له.

أما إذا كانت الأخطار المعاصرة مستثناة من التغطية فإنه يصبح من حق المؤمن له الحصول على التعويض المناسب بالنسبة للخسارة الناتجة عن الخطر المؤمن منه فقط، ومن أمثلتها التأمين على البضاعة الموجودة بأحد المخازن من خطر الحريق فقط، وحدوث اختلاس فى هذه البضاعة ثم قيام الجناة بحرق باقي البضاعة الموجودة بالمخزن لإخفاء أثر جريمتهم وهنا يكون التزام المؤمن بالتعويض عن الخسائر المادية الناشئة عن خطر الحريق فقط دون الخسائر المالية الناشئة عن خطر الاختلاس، أما فى حالة صعوبة الفصل بين الخسائر المالية المختلفة وفقا لمسببات الحوادث الناتجة عنها فإن المطالبة بالتعويض تكون غير صحيحة إلا بعد توزيع الخسارة على الحوادث المتعددة بطريقة مقبولة، ويقوم المؤمن بدفع نصيبه فى الخسائر فقط

ج. إذا كان الخطر المؤمن منه قد بدأ سلسلة من الحوادث المتعاقبة و المتصلة أدت فى النهاية إلى وقوع الخسارة دون تدخل أى خطر مستثنى

إذا كان الخطر المؤمن منه قد بدأ سلسلة من الحوادث المتعاقبة و المتصلة أدت فى النهاية إلى وقوع الخسارة دون تدخل أى خطر مستثنى فى هذه الحالة فإن المطالبة بالتعويض عن الخسارة المالية الناشئة عن الخطر المؤمن منه تعتبر صحيحة، أما فى حالة وجود خطر مستثنى فى سلسلة الحوادث المتعاقبة فإن الأمر يتوقف على ما إذا كان الخطر المستثنى سابق أو لاحق للخطر المؤمن منه، فإذا كان الخطر المستثنى لاحق للخطر المؤمن منه و نتيجة طبيعية له فإن المطالبة بالتعويض تعتبر صحيحة، ومن أمثلتها إذا تم التأمين على محتويات أحد المخازن من خطر الحريق مع استثناء خطر الانفجار، وحدث حريق بالمخزن أدى إلى وقوع انفجار ثم حدثت الخسارة المالية فإن المؤمن يكون مسئولا عن التعويض عن الخسارة المالية التي لحقت للمؤمن له.

أما إذا كان الخطر المستثنى سابق للخطر المؤمن منه وتسبب فى وقوع الخسارة فإن المطالبة تكون غير صحيحة، ففى المثال السابق إذا حدث الانفجار أولا ثم أدى إلى حدوث حريق وبالتالى الخسارة المالية فإن المؤمن لا يلتزم بالتعويض فى هذه الحالة.

ثانيا : مجموعة المبادئ القانونية التى تخضع لها عقود تأمينات الممتلكات والمسئولية فقط

1. مبدأ التعويض

يقصد بمبدأ التعويض هو حصول المؤمن له على تعويض مساوي لقيمة الخسارة الفعلية التى لحقت بالمؤمن له بشرط ألا يزيد هذا التعويض عن مبلغ التأمين، ويقتصر تطبيق هذا المبدأ على عقود تأمينات الممتلكات والمسئولية، لسهولة تقدير قيمة الخسائر المادية الناتجة عن تحقق الخطر بعكس الحال فى عقود تأمينات الحياة حيث لا يمكن قياس الخسائر التى تترتب على حالتى الحياة أو الوفاة، لذلك نجد أن هذه العقود محددة القيمة أى يتم تحديد مبلغ تأمين معين يتفق عليه، يدفع بالكامل للمستفيد عند تحقق الخطر المؤمن منه، أو بلوغ الأجل المحدد للوثيقة.

وأيضا نجد فى الحياة العملية أن هناك بعض الممتلكات ذات طبيعة خاصة مثل التحف و الآثار واللوحات والصور والمخطوطات التى تحتاج إلى تغطيات تأمينية بقيمة محددة تدفع للمؤمن له بمجرد وقوع الخسارة، فالخسائر الجزئية التى تصيب هذه الممتلكات نتيجة حادث معين، تمثل فى الواقع خسارة كلبة لمالكها فى أغلب الأحيان، وذلك لصعوبة اصلاحها أو استبدالها أو استرجاعها إلى ما كانت عليه قبل وقوع الحادث، لذلك تصدر شركات التأمين عقود تأمين محددة القيمة لتغطية هذه الممتلكات تدفع بمقتضاها مبالغ التأمين بالكامل عند تحقق الخطر سواء كانت الخسارة التي تصيب هذه الأشياء.خسارة كلية أو جزئيبة.

الهدف من مبدأ التعويض

- منع المستأمن من الإثراء على حساب الغير حيث يعمل هذا المبدأ على وضع المستأمن فى نفس المركز المالى الذى كان عليه قبل حدوث الحادث مباشرة.

- منع مسببات الخطر الشخصية حيث أن معرفة المؤمن له مقدما بأن الحد الأقصى للتعويض يعادل قيمة الخسارة المالية الفعلية التى لحقت به بحد أقصى مبلغ التأمين أى أن وضعه بعد الحادث لن يكون أفضل منه قبل الحادث ولذلك فسوف يعمل جاهدا على الحفاظ على الشيء المؤمن عليه كما هو.

- إخراج عقد التأمين عن نطاق المقامرة و الرهان حيث أن المقامرة تهدف إلى تحقيق الإثراء على حساب الغير بعكس عقد التأمين الذي لا يهدف إلى الإثراء اطلاقا بل أن يكون المؤمن له فى نفس المركز المالى الذى كان عليه قبل تحقق الحادث مباشرة.

وتحتفظ شركة التأمين بحقها فى تحديد طريقة تعويض المؤمن له المضرور عن الخسارة التى لحقت به إما نقدا أو عينا أى فى صورة استبدال أو إصلاح أو إحلال للأصل موضوع التأمين المضرور نتيجة تحقق الحادث المؤمن منه، ويقع عبء تحديد مبلغ التأمين المناسب فى وثائق تأمين الممتلكات والمسئولية على عاتق المستأمن لأنه الأقدر على معرفة و تقدير قيمة الأصول والممتلكات الخاصة به وإن كان المؤمن من خلال خبراته يساعد المستأمن فى تحديد مبلغ التأمين إلا أن المستأمن يصبح هو المسئول الأول والأخير عن تحمل تبعية عدم كفاية مبلغ التأمين.

حالات تقدير قيمة التعويض

ويؤخذ فى الاعتبار أن تقدير المستأمن قيمة الممتلكات وبالتالى مبلغ التأمين لا يخرج عن الحالات الثلاث التالية :

أ. التأمين الكافى

فى هذه الحالة نجد أن مبلغ التأمين يساوى قيمة الشيء موضوع التأمين وقت حدوث الخسارة وبالتالي فإن المستأمن يحصل على تعويض كامل عن جميع الخسائر وفقا للعلاقة: التعويض = الخسارة فى جميع الأحوال

ب. التأمين فوق الكفاية

فى هذه الحالة نجد أن مبلغ التأمين يزيد عن قيمة الشيء موضوع التأمين وقت حدوث الخسارة، وتحدث هذه الحالة إما لاعتقاد المستأمن بأنه سوف يحصل على مبلغ التأمين كاملا فى حالة تحقق الخسارة أو لسوء تقديره لقيمة الشيء موضوع التأمين أو لأنه أراد أن يأخذ فى اعتباره ارتفاع الأسعار خوفا من أن يكون مبلغ التأمين غير كافياً وقت حدوث الخسارة لذلك قدره بأكبر من اللازم، وعموما إذا كان مبلغ التأمين أكبر من قيمة الشيء موضوع التأمين وقت حدوث الحادث فإن: التعويض = الخسارة فى جميع الأحوال

ج. التأمين دون الكفاية

فى هذه الحالة نجد أن مبلغ التأمين أقل من قيمة الشيء موضوع التأمين وقت حدوث الحادث، وتحدث هذه الحالة أما بتعمد من المستأمن من خلال تخفيض مبلغ التأمين حتى يدفع قسط تأمين أقل من اللازم أو بسبب ارتفاع قيم الممتلكات بشكل مفاجىء حيث أصبح مبلغ التأمين غير كافي بالرغم من كفايته وقت التعاقد ولكن العبرة بقيمة الممتلكات وقت حدوث الحادث، وفى هذه الحالة توجد طريقتين لتقدير قيمة التعويض عن الخسارة المالية الناشئة عن تتحقق ظاهرة الخطر فى صورة حادث:

1. تطبيق مبدأ التعويض

حيث أن التعويض = الخسارة المالية بحد أقصى مبلغ التأمين أى أن التعويض يكون مساويا مبلغ الخسارة المالية التي لحقت بالمؤمن له المضرور نتيجة تتحقق ظاهرة الخطر المؤمن منه فى صورة حادث طالما كانت فى حدود مبلغ التأمين، فإذا تجاوزت مبلغ التأمين فإن التعويض يكون مساويا لمبلغ التأمين.

2. تطبيق شرط النسبية

و ينص هذا الشرط على أنه ” فى الأحوال التى يكون فيها مبلغ التأمين أقل من قيمة الشيء موضوع التأمين فإن المستأمن يعتبر مؤمنا لدى نفسه بالفرق، ومن ثم يتحمل نسبة من الخسائر المحققة”، ويتحدد التعويض وفقا لهذا الشرط كما يلى: التعويض = الخسارة × (مبلغ التأمين / قيمة الشيء موضوع التأمين عند تحقق الحادث)، ويشترط لتطبيق شرط النسبية أن يرد به نص صريح فى الوثيقة و إلا تتحدد قيمة التعويض وفقا لمبدأ التعويض، ويهدف تطبيق شرط النسبية إلى تحقيق العدالة بين المستأمنين.

مثال:- يمتلك شخص مصنع قام بالتأمين عليها ضد خطر الحريق بمبلغ ١٠٠٠٠٠٠ جنيه فإذا تحقق حادث الحريق وأسفر عن خسائر قيمتها ٩٠٠٠٠٠ جنيه وقدرت الشركة قيمة المصنع عند تحقق الخطر المؤمن منه بمبلغ ١٥٠٠٠٠٠ جنيه، والمطلوب حساب قيمة التعويض المستحق فى الحالتين:

أ. إذا كانت الوثيقة متضمنة شرط النسبية.

ب. إذا كانت الوثيقة غير متضمنة شرط النسبية

الحل:-

مبلغ التأمين (م) = ١٠٠٠٠٠٠ جنيه

قيمة الشيء موضوع التأمين (ق) = ١٥٠٠٠٠٠ جنيه

الخسارة = ٩٠٠٠٠٠ جنبيه

أ. التعويض فى حالة وجود شرط النسبية: التعويض = الخسارة × (مبلغ التأمين / قيمة الشيء موضوع التأمين عند تحقق الحادث)

التعويض فى حالة وجود شرط النسبية = ٩٠٠٠٠٠ × (1000000 / 1500000) = ٦٠٠٠٠٠ جنيه، و بذلك يتحمل المستأمن باقى الخسائر و قدرها = ٣٠٠٠٠٠ جنيه

ب. التعويض فى حالة عدم وجود شرط النسبية: التعويض = الخسارة بحد أقصى مبلغ التأمين، إذن التعويض = ٩٠٠٠٠٠ جنيه

2. مبدأ المشاركة

يقصد بمبدأ المشاركة فى التأمين التوزيع النسبى لمبلغ التعويض المستحق للمستأمن بين جميع المشتركين في تغطية الخسارة كل حسب نصيبه فى مبلغ التأمين، فإذا تحقق الخطر المؤمن ضده وكان المستأمن مؤمنا لمصلحته لدى أكثر من شركة تأمين، على نفس الشىء، وضد نفس الخطر، وكانت جميع وثائق التأمين سارية المفعول وقت وقوع الحادث، فإن هيئات التأمين تشارك فى دفع التعويض المستحق للمستأمن كل حسب نصيبه، ويتحدد النصيب النسبى لكل مؤمن فى الخسارة حسب مبلغ التأمين لديه إلى مجموع مبالغ التأمين المؤمن بها.

نصيب كل مؤمن في التعوبض= الخسارة × (مبلغ التأمين لدى المؤمن / مجموع مبلغ التأمين لدى مختلف المؤمنين)

ويلاحظ أنه لتطبيق مبدأ المشاركة يجب توافر الشروط التالية مجتمعة :

- أ. أن تكون جميع الوثائق سارية المفعول وقت وقوع الحادث وتحقق الخسارة المالية.

- ب. أن تكون جميع الوثائق السارية تغطى نفس الأصل موضوع التأمين.

- ج. أن تغطى جميع الوثائق السارية نفس الأخطار.

- د. أن تكون المصلحة التأمينية فى جميع الوثائق لنفس المستفيدين.

وطبقا لمبدأ المشاركة فإنه يكون من حق المستأمن فى حالة حدوث الحادث المؤمن منه أن يطالب كل مؤمن بحصته فى التعويض بل و يستطيع أن يختار أى مؤمن و يطالبه بالتعويض كاملا بشرط أن يكون مبلغ التأمين لدى هذا المؤمن يساوى أو يزيد عن التعويض ثم يقوم هذا المؤمن بعد ذلك بمطالبة باقى المؤمنين كل بحصته فى التعويض الذي دفعه نيابة عنهم، والهدف من هذا المبدأ هو عدم حصول المستأمن على التعويض المستحق له أكثر من مرة، وبالتالي يزيد مجموع التعويضات على مجموع الخسائر الفعلية، من ثم تظهر المسببات الشخصية للأخطار ويسعى المستأمنون إلى تعمد افتعال الخسارة، و الإثراء على حساب التأمين.

ويساعد هذا المبدأ على تعزيز مبدأ التعويض والذي ينص على أن إجمالي التعويض المستحق للمستأمن أيا كان مصدره لا يزيد على الخسارة الفعلية؛ ومبدأ المشاركة لا ينطبق على تأمينات الحياة، حيث يجوز للشخص أن يؤمن على حياته أكثر من مرة، و بحق للمستفيدين الحصول على جميع مبالغ التأمين فى جميع الوثائق عند تحقق الخطر، لأنه مهما كان مجموع هذه المبالغ فلن يزيد على قيمة الإنسان مهما كان قدره أو شأنه.

وقد أسفر التطبيق العملى لهذا المبدأ على وجود بعض المشاكل تتعلق بقيام المستأمن بالحصول على التعويض بالكامل من شركة واحدة، على أن ترجع هي على باقى الشركات للحصول على أنصبتها من التعويض، حيث ظهرت المشاكل بين شركات التأمين بشأن التأخير فى إرسال أنصبتها فى التعويض، ولهذا لجأت شركات التأمين إلى إضافة شرط فى الوثيقة يعرف بشرط المشاركة.

شرط المشاركة

ويقضي هذا الشرط بأنه فى حالة توافر شروط تطبيق مبدأ المشاركة فإن كل مؤمن لا يلتزم إلا بسداد نصيبه المستحق فى التعويض، وعلى المستأمن أن يرجع على كل مؤمن للحصول منه على بنصيبه فى التعويض فقط، ويراعى عند حساب قيمة التعويض النسبى المستحق على كل شركة من الشركات المشتركة فى التغطية الأمور التالية:

- يجب ألا يزيد مبلغ التعويض المستحق للمؤمن له من قبل جميع الشركات المؤمنة على مجموع مبالغ التأمين المؤمن بها لدى هذه الشركات.

- يجب ألا يتعدى نصيب أى شركة من الخسارة (التعويض النسبى) مبلغ التأمين المؤمن به لدى هذه الشركة.

- يطبق مبدأ التعويض وشرط النسبية عند حساب التعويض المستحق للمؤمن له، على أساس أن جميع التأمينات المبرمة على الشيء موضوع التأمين تمثل مبلغ تأمين واحد، فالمؤمن له لا يستحق تعويضا كاملا عن الخسارة التي حدثت له، إلا إذا كان مجموع مبالغ التأمين لدى شركات التأمين يعادل أو يزيد على قيمة الشيء موضوع التأمين، فإذا كان التأمين فى مجموعه دون الكفاية أى أقل من قيمة الشيء موضوع التأمين وكانت جميع العقود تخضع لشرط النسبية، فإن مبلغ التعويض المستحق لا يكون مساويا لقيمة الخسارة التى حدثت بل يكون أقل منها ويطبق بشأنها شرط النسبية

- لا يتأثر نصيب أى مؤمن من التعويض المستحق، لعدم مقدرة أى من المؤمنين الآخرين على دفع نصيبه فى التعويض المستحق للمؤمن له.

3. مبدأ الحلول في الحقوق

يقصد بمبدأ الحلول فى الحقوق هو أن يحل المؤمن محل المستأمن فى مقاضاة الغير المتسبب فى الحادث بعد قيامه بسداد قيمة التعويض، وكل ما يحصل عليه المؤمن من الغير يكون من حقه فى حدود ما سدده للمستأمن وما زاد عن ذلك يعود مرة أخرى للمستأمن، أى أن من حق المؤمن أى يحل محل المؤمن له المضرور فى مقاضاة الغير المتسبب فى الحادث الذى أدى إلى حدوث الخسارة العمالية ومطالبته بالتعويض المناسب، ولا يجوز للمؤمن له المضرور التنازل عن هذا الحق وإلا اعتبر متنازلا عن حقه فى التعويض من قبل المؤمن.

ويهدف هذا المبدأ إلى منع المؤمن له من استغلال التأمين كوسيلة للإثراء على حساب التأمين والحصول على مبلغ تعويض من المؤمن ومن المتسبب فى الحادث يزيد عن قيمة الخسارة المالية التي لحقت به.

نصائح لتطبيق مبدأ الحلول في الحقوق

وعند تطبيق مبدأ الحلول في الحقوق فإنه يجب مراعاة ما يلى:

- لا يستطيع المؤمن مقاضاة الغير عن الخسارة إلا إذا كان قد سدد التعويض للمستأمن .

- إذا تنازل المستأمن عن الدعوى المرفوعة على الغير المتسبب فى حدوث الخسارة على أساس أنه سيحصل على التعويض من المؤمن فإنه يفقد حقه فى التعويض.

- يحل المؤمن محل المستأمن لدى الغير في حدود ما سبق أن دفعه المستأمن، وإذا زاد ما يحصل عليه المؤمن عما دفعه فإنه يكون من حق المستأمن.

- إذا كان التعويض الذي حصل عليه المستأمن من المؤمن أقل من قيمة الخسارة فإنه يكون من حقه مقاضاة الغير فى حدود الباقى فقط وما زاد عن ذلك يكون من حق المؤمن فى حدود ما سبق أن دفعه للمستأمن وما زاد عن ذلك يكون من حق المستأمن بلا حدود.

وقد تسبب تطبيق هذا المبدأ فى الكثير من المشاكل التي أضرت بمصلحة شركات التأمين من أهمها عدم تمكنهم من ملاحقة المتسببين فى الحوادث إلا بعد سداد التعويض والذي قد يستغرق وقتا فى إجراءات التسوية، ويكون المتسبب فى الحادث قد غادر البلاد أو تنقل داخل البلاد، كما أن حصول المستأمنين على التعويض أولا كان يدفع الكثير منهم إلى توقيع تنازل المتسبب فى الحادث عن حقوقه تجاهه، سواء كان ذلك بمقابل أو بدون مقابل، ففي الحالتين إضرار بمصلحة المؤمن، وهذا ما دفع المؤمنون إلى إدراج شرط فى الوثائق يسمى شرط الحلول.

شرط الحلول فى الحقوق

ويقصد بهذا الشرط أن من حق المؤمن أن يحل محل المؤمن له المضرور فى مقاضاة الغير المتسبب فى الحادث بقيمة الخسارة التي تسبب فيها حتى قبل سداد التعويض، والهدف من وضع هذا الشرط فى وثائق التأمين هو منع أى ضرر يلحق بالمؤمن نتيجة عدم تمكنه من ملاحقة المتسبب، أو بسبب تنازل المستأمن عن حقوقه تجاه المتسبب

فى النهاية اخر نقطة انت من ستضيفها فى التعليقات، شارك غيرك ولا تقرأ وترحل.

ممكن مصدر المقاله عشان مطلوب مني المصدر بالبحث

المرجع العلمي بتاع المقالة

المصدر

المصدر ممكن

المصدر

المصدر

المصدر فين يعم

المصدر

ممكن المصدر