دراسة الجدوى المالية هي من أهم أنواع دراسة الجدوى، وأكثرها صعوبة في تنفيذها، ولذلك كان لزاماً علينا في موقع أسود البيزنس أن لا ندخر جهداً في شرحها بالتفصيل لزوار موقعنا؛ فنحن في هذه المقالة قمنا بتوضيح تعريف دراسة الجدوى المالية، ثم وضحنا أهميتها وطريقة إعدادها والكثير من الأمور المهمة الأخري التي لزاماً عليك معرفتها.

تعريف دراسة الجدوى – ما هي دراسة الجدوى؟

دراسة الجدوى Feasibility Study هي سلسلة دراسات متخصصة مترابطة ومتكاملة تجرى سلفاً (مسبقاً)على مشاريع الاستثمار المزمع تنفيذها منذ التفكير في عمل المشروع وحتى يصل المشروع إلى مرحلة التصفية بقصد التأكد من صلاحية مشاريع الاستثمار لتحقيق نتائج محددة، وبمعنى آخر دراسة الجدوى هي تلك الدراسات اللازم تنفيذها للتحقق من أن نواتج مشروع الاستثمار تفوق الموارد التي ستخصص له، ومن أن تلك النواتج تتوافق ودوافع المستثمر واتجاهاته؛ على أنه ينبغي التنويه ابتداء إلى أن ثمة اصطلاحات عدة تطلق على دراسات الجدوى وهذه الاصطلاحات وإن اختلفت في المسمى، فإنها لا تختلف في المضمون أو الجوهر وبدخل ضمن تلك الاصطلاحات ما يلي: تقييم المشروع Project Evaluation، تقييم الاستثمار investment Appraisal، اقتصاديات المشروع Project Economics.

مقالة ذات صلة: دراسة الجدوى – تعريف وأهمية وخطوات وأنواع دراسة الجدوى

خطوات إعداد دراسة الجدوى لأى مشروع

اولاً:- القيام بدراسة الجدوى المبدئية

تعد دراسات الجدوى المبدئية بمثابة دراسات استطلاعية سريعة تستهدف التوصل إلى حكم أولى على مدى احتمال تحقيق مشروع الاستثمار الذى نقوم بعمل دراسة جدوى له للأهداف المرجوة منه، أو بمعنى آخر تستهدف للتحقق من وجود دلائل تشير إلى إمكانية نجاح المشروع؛ فإذا أسفرت هذه الدراسات عن عدم وجود موانع جوهرية لتنفيذ مشروع الاستثمار أو عن توفر احتمالات النجاح له، يتم إعداد دراسات الجدوى التفصيلية بأبعادها المختلفة وتكون هناك مبررات اقتصادية لعمل هذه الدراسات التفصيلية.

أما إذا أسفرت تلك الدراسات عن عدم وجود إمكانية النجاح للمشروع لأسباب شخصية يصعب تفسيرها أو إلى أسباب موضوعية على النحو الذي ناقشناه فى مقالة دراسة الجدوى المبدئية، فإن دراسات الجدوى تتوقف عند هذا الحد، ويمكن للمستثمر القيام بدراسة أفكار أخرى إذا كانت لديه الرغبة في ذلك؛ إذ ليس هناك مبرر للقيام بدراسات جدوى نهائية مكلفة في الغالب لفكرة استثمارية غير ملائمة أو لأحد مشاريع الاستثمارية الذي لا تتوافر له مقومات النجاح.

ودراسة الجدوى المبدئية تساعد المستثمر على تصفية المشروعات وأفكار الاستثمار التى لديه للوصول الى الفكرة التى تستحق بذل الوقت والجهد والمال فى دراسة جدوى تفصيلية.

وانصح بشدة بالإطلاع على هذة المقالة المنفصلة بعنوان دراسة الجدوى المبدئية – تعريفها وأهميتها وطريقة إعدادها

ثانياً: مرحلة إعداد دراسة الجدوى التفصيلية

نقدم دراسات الجدوى التفصيلية الأسس التسويقية والفنية والتنظيمية والمالية للقرار الخاص بمشروع الاستثمار، إذ تجرى عدة دراسات نهائية للجدوى على مشاريع الاستثمار التي تم اختيارها عن طريق دراسة الجدوى المبدئية وأثبتت جدواها المبدئية، وتتم هذه الدراسات من خلال المرحل الجزئية التالية:

- أ. مرحلة دراسة الجدوى التسويقية.

- ب. مرحلة دراسة الجدوى الفنية والهندسية.

- ج. مرحلة دراسة الجدوى الإدارية والتنظيمية.

- د. مرحلة دراسة الجدوى المالية والاقتصادية وتقييم (تقدير) الربحية التجارية (الخاصة) (موضوع هذه المقالة).

ما هي دراسة الجدوى المالية؟

دراسة الجدوى المالية Financial Feasibility Study هي ذلك الجانب من دراسة الجدوى الذي يستهدف التأكد من نجاح مشروع الاستثمار تجاريا أي من وجهة نظر المستثمر، ويتطلب تحديد ذلك الهدف إعداد مجموعة من دراسات الجدوى يتحتم على القائم بدراسة الجدوى المالية أن يحصل عليها، بل يجب أن يصر على إتمامها، إذ بدونها لا يستطيع أن يبدأ في إعداد دراسة الجدوى المالية، هذه الدراسات هي: دراسة الجدوى التسويقية، دراسة الجدوى الفنية، دراسة الجدوى التنظيمية والإدارية.

ويعتبر مشروع الاستثمار ذو جدوى من الناحية المالية (التجارية) إذا أعطى عائداً على المال المستثمر بمعدل يزيد عن معدل العائد الممكن الحصول عليه من استخدام المال في مجالات بديلة، كما يعتبر المشروع ذو جدوى تجارية إذا أمكن استرداد التكاليف الرأسمالية Capital Costs خلال المدة التي يحددها المستثمرون وكلما كانت هذه المدة قصير كلما ردت جدوى المشروع.

أهمية دراسة الجدوى المالية

وتكمن أهمية دراسة الجدوى المالية للمشروع الاستثماري في أنه بدونها لا يمكن تحديد مقدار الأموال المطلوبة لإنشائه وتشغيله، ولتوزيعها توزيعاً زمنياً حسب موعد الحاجة إليها، كما لا يمكن بدونها تحديد أفضل مصادر الحصول على هذه الأموال مما قد يحمل المشروع بتكاليف تمويلية مرتفعة وهو ما ينعكس سلباً على العائد على رأس المال المقدم من الملاك؛ وفضلا عما تقدم فإنه من غير دراسة الجدوى المالية لا يصبح ممكنا تقدير الربح المحاسبي للملاك، و تحديد الوفر أو العبء من النقد الأجنبي نتيجة إنشاء مشروع الاستثمار وتشغيله، و تحديد ربحية المشروع للمجتمع.

البيانات والمعلومات اللازمة لإجراء دراسة الجدوى المالية

إزاء ما تبين من اعتبار دراسة الجدوى المالية بمثابة امتداد لكل من: دراسة الجدوى التسويقية، دراسة الجدوى الفنية، دراسة الجدوى التنظيمية والإدارية، فإنها تستند بالدرجة الأولى على مجموعة البيانات والمعلومات التي تمخضت عنها تلك الدراسات، أو بمعنى آخر فهي تستند إلى نتائج تلك الدراسات، فمخرجات تلك الدراسات تمثل جانباً من مدخلات دراسة الجدوى المالية؛ وتأسيساً على ما تقدم، فإن إعداد دراسة الجدوى المالية يتطلب توافر البيانات والمعلومات التالية:

- أولاً: بيانات ومعلومات عامة عن مشروع الاستثمار.

- ثانياً: بيانات ومعلومات عن نتائج دراسة الجدوى التسويقية.

- ثالثأً: بيانات ومعلومات عن نتائج دراسة الجدوى الفنية.

- رابعاً: بيانات ومعلومات عن نتائج دراسة الجدوى التنظيمية والإدارة.

- خامساً: بيانات ومعلومات مالية.

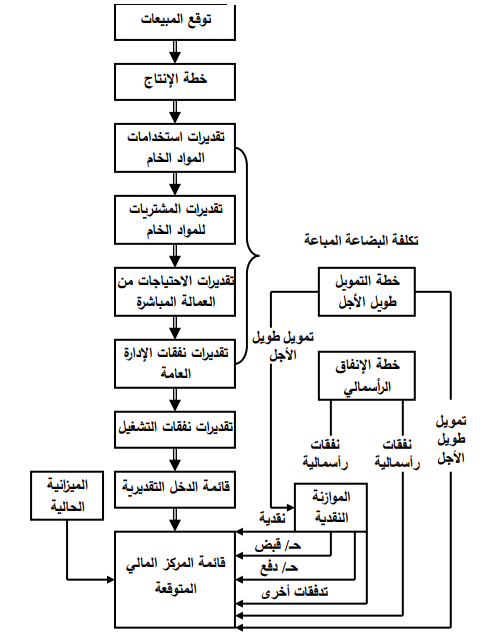

ويتم من خلال دراسة الجدوى المالية دراسة وتحليل البيانات السابقة والتعبير عنها في عدة صور من القوائم المالية التقديرية، والربط بين المراحل المختلفة لتحديد جدوى مشروع الاستثمار بهدف تحديد رأس المال المطلوب له، أي تقدير حجم الاستثمار اللازم للمشروع وتحديد أوجه استخدام الأموال المستثمر وكذلك تحديد الفترة اللازمة لتنفيذ مراحل الاستثمار وتحديد مصادر التمويل وتقدير العائد المتوقع والوفورات وكافة البنود الأخرى التي تكون في صور مصروفات وإيرادات نتيجة تنفيذ المشروع.

ملحوظة مهمة جدا جدا:– سنوفر فى نهاية المقالة برنامج لعمل دراسة الجدوى المالية وهو عبارة عن ملف أكسيل للقيام بدراسة الجدوى المالية وعمل قائمة التكاليف الاستثمارية و قائمة التكاليف الكلية وقائمة التدفقات النقدية والقيام بتقييم المشروع، ولكن بدون المعلومات القادمة لن تستطيع فهم البرنامج ولن تستطيع فهم المعطيات التي ستعطيها للبرنامج لكى يقوم بعمل دراسة الجدوى المالية لك.

مكونات دراسة الجدوى المالية وكيفية إعدادها

تشتمل دراسة الجدوى المالية على عدة جوانب رئيسة أبرزها:

أولاً:- تحديد التكاليف الاستثمارية المتوقعة لمشروع الاستثمار

أي تحديد رأس المال المتوقع Expected Capital للمشروع أو الإنفاق الاستثماري المتوقع Expected Investment Costs له، ويتمثل الإنفاق الاستثماري في أي تكلفة يتم إنفاقها ولا يتم استردادها خلال فتر مالية واحدة؛ وعلى ذلك فهي تشمل بالنسبة لمشروع الاستثمار الجديد كافة المبالغ التي يتم إنفاقها منذ بداية التفكير في المشروع وخلال فتره إنشائه وحتى بدء التشغيل. ويمكن تقسيم بنود الإنفاق الاستثماري والتي تمثل تدفقات خارجة إلى:

1. تكاليف الأصول الثابتة Fixed Assets Costs

وهي تمثل راس المال اللازم لإنشاء مشروع الاستثمار أي اللازم لتكوين الأصول الثابتة له من: اراضي، مباني، آلات ومعدات، وسائل نقل، قطع الغيار، الأثاث وغيرها؛ وتتضمن هذه التكاليف كل من تكاليف الشراء والتركيب والشحن والنقل والاختبار …الخ.

2. مصروفات ما قبل الافتتاح Formation Costs

وهي تمثل رأس المال المطلوب لتأسيس المشروع، أي المبالغ التي تنفق على مشروعات الاستثمار في مرحلة ما قبل الإنشاء ولا نتحول إلى أصول وتشمل تكاليف درسات الجدوى، والرسوم اللازمة للترخيص بإنشاء المشروع، والمبالغ التي تدفع لشراء براءات الاختراع أو حقوق التصنيع، والمصروفات الإدارية في فتر الإنشاء، وتكاليف تدريب العمال …وغيرها.

3. رأس المال العامل Working Capital

أي رأس المال اللازم للتشغيل، ويقصد به مجموعة الأموال اللازمة لشراء المواد الخام ومستلزمات الإنتاج الأخرى اللازمة لتشغيل المشروع، وكذلك المبالغ اللازمة لدفع أجور العمال وثمن الوقود وغير ذلك من لوازم التشغيل ثم مصروفات البيع، وذلك منذ بدء التشغيل وطوال فترة الإنتاج والبيع والتحصيل، أي إلى حين يتم تحصيل قيمة الإنتاج ثانية، وبمعنى آخر فإن رأس المال العامل عبارة عن إجمالي الأموال اللازم توافرها عند بدء التشغيل مباشرة والتي تضمن انتظام عمليات التشغيل خلال دورة الإنتاج الأولى التي تشمل فترة عمليات الإنتاج والبيع والتحصيل؛ ويُحسب رأس المال العامل على أساس توافر بيانات عن:

- كمية الخامات الواجب الاحتفاظ بها كحد ادنى من المخزون وإلى أن يتم توفير بديل لها مستقبلا واللازمة لضمان التشغيل.

- مصروفات التشغيل خلال الدور الأولى للإنتاج والتي تضم فترة الإنتاج والبيع والتحصيل كما سبق أن تبين.

ثانياً:- تحديد مصادر تمويل التكاليف الاستثمارية والأعباء المترتبة على ذلك

يعتمد مشروع الاستثمار في تمويله للتكاليف الاستثمارية على ما يقدمه الملاك وما يقدمه الغير (بنوك، موردين، …الخ)، ويترتب على اعتماد المشروع على الأموال المقترضة أو على التمويل من خلال الديون نوعين من الالتزامات Obligations هما أقساط القروض وفوائدها وتعرف بالأعباء الثابتة أو أعباء خدمة الدين Debt Service؛ كما يترب على تموبل جانب من التكاليف الاستثمارية بواسطة أموال الملاك تحمل المشروع لعبء آخر يتمثل في العائد الذي ضاع على الملاك من جراء استثمار تلك الأموال في هذا المشروع (تكلفة الفرصة البديلة).

مقالة ذات صلة: تكلفة الفرصة البديلة: ما هي، أهميتها، عواملها، كيفية حسابها، مثال عليها

ثالثاً:- تحديد عناصر التكاليف الاستثمارية واجبة الاسترداد

هناك رأيان في هذا الصدد:

- الرأي الأول: يقول أن جميع التكاليف الاستثمارية التي أنفقت في سنوات الإنشاء يجب أن نسترد خلال سنوات التشغيل وبما فيها الأرض ورأس المال العامل.

- الرأي الثاني: يقول أن عناصر التكاليف الاستثمارية واجية الاسترداد تتمثل في:

- أ. جميع الأصول الثابتة عدا الأرض.

- ب. مصروفات ما قبل الافتتاح.

أي أن التكاليف الاستثمارية واجية الاسترداد وفقاً لهذا الري = إجمالي التكاليف الاستثمارية – (الأرض + رأس المال العامل + الجزء غير المستخدم من احتياطي الخطأ في التقديرات)؛ ويستبعد هذا الراي الأرض و رأس المال العامل لأنها تمثل مبالغ موجودة دون حاجة للاسترداد، وكذلك يستبعد هذا الرأى الجزء غير المستخدم من احتياطي الخطأ في التقديرات إن وجد ضمن تقديرات التكاليف الاستثمارية. وللعلم احتياطي الخطأ في تقديرات التكاليف الإستثمارية تكون نسبته بين 5%،20% من قيمة التكاليف الإستثمارية، والمدة التى يبقاها هذا الإحتياطى هى بدء الإنفاق على المشروع حتى بدء التشغيل

ويمكن صياغة المعادلة السابقة بشكل آخر كما يلي:

التكاليف الاستثمارية واجية الاسترداد = القروض + جزء من قاعدة الملكية

وعليه فإن قاعدة الملكية واجبة الاسترداد = قاعدة الملكية ــ (الأرض + رأس المال العامل + الجزء غير المستخدم من احتياطي الخطأ في التقديرات).

رابعاً:- تحديد المصادر التي يعتمد عليها مشروع الاستثمار في استرداد التكاليف الاستثمارية وسداد الالتزامات

تعتمد مشاريع الاستثمار في استرداد المال المستثمر للملاك على المصادر الثلاثة التالية:

- أ. أقساط (مخصصات) إهلاك الأصول الثابتة.

- ب. الفائض القابل للتوزيع بعد تغطية كافة الأعباء بما فيها الضرائب.

- ج. ثمن بيع الأصول الثابتة عند انتهاء العمر المتوقع (الافتراضي) لها.

خامساً:- تحديد مؤشرات الحكم على جدوى المشروع من الناحية المالية والاقتصادية

قبل ان نتعمق في تحديد مؤشرات الحكم على جدوى المشروع من الناحية المالية والاقتصادية يجب ان نوضح أولاً بعض التعريفات المهمة لمساعدتك في فهم ما هو قام:-

- تعريف الإهلاك: الإهلاك هى عملية توزبع تكلفة الأصل الثابت على السنوات المستفيدة من خدماته، ويسمى الجزء المستنفد من تكلفة الأصل الثابت في سبيل الحصول على الإيراد مصروف إهلاك الأصل الثابت؛ وللمزيد أنصحك بالإطلاع على هذه المقالة المنفصلة بعنوان إهلاك الأصول الثابتة – التعريف وأنواع وطرق الإهلاك والفرق بينها

- القيمة الزمنية للنقود: إن القيمة الزمنية للنقود تقوم على الحقيقة الثابتة بأن قيمة الجنيه الذى يتم الحصول عليه الان تزيد عن قيمة الجنيه الذى يتم الحصول عليه فى المستقبل نتيجة للتضخم الذى يوجد فى الاقتصاد فكلما زاد معدل التضخم فى الاقتصاد كلما قلت القيمة المستقبلية للنقود عن القيمة الحالية لها

- مفهوم القيمة المستقبلية للنقود: عندما نتحدث عن القيمة المستقبلية فإننا نتحدث عن القيمة التى يتم حسابها باستخدام معدل الفائدة المركب، وليس باستخدام معدل فائدة بسيط، بمعنى ان القيمة المستقبلية لاصل المبلغ فى نهاية المدة سوف يتم حسابه عن طريق حساب الفائدة على اصل المبلغ بالاضافة الى الفائدة على الفوائد (الفائدة على فوائد المبلغ) خلال المدة من تاريخ الإيداع وحتى نهاية المدة.

- مفهوم القيمة الحالية ( Present Value ): من المفيد عند اتخاذ القرارات التمويلية أو الأستثمارية تحديد قيمة الأموال في الوقت الحالي لكل التدفقات النقدية المستقبلية، وعند حساب القيمة الحالية فإنه يتم خصم التدفقات النقدية المستقبلية المتوقعة باستخدام معدل الخصم المناسب حسب طبيعة المشروع الذي يتم تقييم عوائده؛ وقد يكون هذا المعدل هو سعر الفائدة السائد في السوق أو معدل الفائدة المطلوب عند تقييم البدائل الاستثمارية في شكل أسهم وسندات أو قد يكون تكلفة رأس المال عند تقييم مشروع استثماري. وانصحك بالاطلاع على هذة المقالة لمزيد من المعلومات القيمة الزمنية للنقود – القيمة الحالية والقيمة المستقبلية

وبعد توضيح تلك التعريفات، نكمل حديثنا بتوضيح ان المؤشرات التى تستخدم فى تقييم مشاريع الاستثمار والحكم على جدواها المالية والاقتصادية يمكن تقسيمها إلى:

1. مؤشرات تتجاهل فكرة القيمة الزمنية للنقود

المؤشرات التي تتجاهل فكرة القيمة الزمنية للنقود تضم:

أ. فترة الاسترداد Payback period

ويقصد بها الفترة الزمنية اللازمة لاسترداد التكلفة المبدئية للاستثمار من التدفقات النقدية التي تمثل مصادر استرداد هذا الاستثمار، ويعتمد هذا المؤشر على تفضيل مشروع الاستثمار إذا تبين آن المستثمر سيتمكن من استرداد الأموال المستثمر فيه خلال فترة محددة، وأحياناً يسمى بمعيار السيولة على أساس أنه يوصي بتنفيذ المشاريع أو إقرارها إذا أمكن استرداد ما أُنفق عليها وبالتالي الحصول بسرعة على الأموال التي أنفقت عليها؛ ويلجأ بعض المستثمرين إلى استخدامه على أساس أنه يضمن عودة أموال مشاريعهم بسرعة، وهو أمر مطلوب إذا كانت تلك المشاريع ستعمل في ظل ظروف غير مضمونة في الأجل الطويل.

ففي الأحوال التي تكون فيها ظروف المستقبل غير مؤكدة، وهو الشيء الغالب في معظم الأحوال من المهم استرداد الأموال التي استثمرت في أقل مدة ممكنة، فإذا استمر مشروع الاستثمار في إعطاء دخل بعد هذه المدة يكون قد حقق أرباحاً لأصحابه، أما إذا حدث العكس فيكون الملاك قد استردوا أموالهم بالكامل؛ و لتطبيق هذا المؤشر يجب توافر بيانات عن: المبالغ المقرر إنفاقها على الاستثمار أي حجم الأموال المنتظر استثمارها و إجمالى قيمة الإهلاك، والمبالغ المتوقع أن يحصل عليها المشروع من هذا الاستثمار أو الربح الصافي الذي سيتحقق بعد تنفيذ المشروع.

فتر الاسترداد = التكاليف الاستثمارية واجبة الاسترداد / (متوسط الربح السنوي + الاهلاك) = …. سنة

عيوب فترة الاسترداد

ويمكن استخدام مؤشر فترة الاسترداد في المفاضلة بين مقترحات الاستثمار ولكن بشرط أن تكون لتلك المقترحات نفس الفترة، وأن يكون مجمل الربح السنوي لها متقارب إلى حد بعيد؛ ورغم سهولة حساب وتطبيق هذا المؤشر، ورغم كونه مناسباً في حالة الاقتراحات التي تخضع للتطور التكنولوجي السريع، وفي حالة تعدد فرص الاستثمار وندر الموارد، ورغم كونه منطقياً لأول وهلة، إلا أن هناك مجموعة من الاعتراضات المنطقية أيضا والتي تجعل كثير من المستثمرين يتردد في الاعتماد عليه عند تقييم مشاريع الاستثمار، وهذه الاعتراضات هي:

- أ. أن استخدام فترة الاسترداد كأساس لإقرار مشاريع الاستثمار أو رفضها يؤدي بالضرورة إلى تفضيل استثمار الأموال في بضاعة ويستبعد أي اقترح للاستثمار في إنشاءات أو تجديدات أو توسعات إذ أن توجيه الأموال نحو شراء بضائع يضمن -إذا بيعت- استردادها خلال فتر أقل مما لو اسثثمريتا في أي مجال اخر.

- ب. أنه مؤشر مالي يتجاهل أخذ القيمة الزمنية للنقود في الحسبان، ولا يأخذ في الاعتبار فترة حياة المشروع متجاهلا مايحدث له بعد انتهاء فترة الاسترداد.

- ج. أن فترة الاسترداد النموذجية تخضع للتقدير الشخصي، كما أنها لم تبلغ احتمالات عدم استرداد الأموال التي أنفقت، طالما أن هذا سيتم مستقبلا، فإن الدخل المتوقع لا يمكن أن يكون مؤكداً، كما أن استمرار بعد السنة الأولى لا يمكن أن يكون مؤكداً أيضا. فمن الممكن ألا يحقق مشروع الاستثمار أي إيراد بعد السنة الأولى.

وتأسيساً على ما سبق فإنه لا يجب اتخاذ قرار بقبول أو رفض مشروع الاستثمار على أساس فترة استرداد تكاليفه الرأسمالية فقط على اعتبارها مؤشرا ثانوياً في اختيار مشاريع الاستثمار.

ب. متوسط معدل العائد

يشار إلى هذا الأسلوب إذا تم استخدام التدفقات النقدية بمتوسط معدل العائد، أما إذا تم استخدام صافي الربح المحاسبي يكون الأسلوب هو معدل العائد المحاسبي؛ ويحسب متوسط العائد من خلال ثلاث خطوات هي:

- تحديد متوسط صافي التدفق النقدي أو متوسط صافي الربح المحاسبي الذي يحققه المشروع خلال سنوات التشغيل، ويحسب المتوسط بجمع الصافي خلال كافة سنوات الشغيل و قسمته على عدد سنوات الشغيل.

- تحديد إجمالي رأس المال المستثمر في المشروع، ويقصد به إجمالي رأس المال المستثمر في المشروع أو رأس المال المستثمر من أصحاب رأس المال المملوك.

- حساب متوسط معدل العائد (أو معدل العائد المحاسبي) = متوسط صافي التدفق النقدي أو متوسط صافي الربح المحاسبي / رأس المال المستثمر في المشروع

تأخذ قاعدة القرار في حالة استخدام أسلوب أو طريقة متوسط معدل العائد (أو معدل العائد المحاسبي) الشكل التالي:

- في حالة دراسة مشروع واحد لاتخاذ قرار بقبوله أو رفضه: لابد من توافر متوسط معدل عائد (أو معدل عائد محاسبي) معياري محدد مقدماً وبحيث إذا كان متوسط معدل عائد المشروع (أو معدل العائد المحاسبي للمشروع) أكبر من المعدل المعياري يقبل المشروع، والعكس صحيح، وإذا كان متوسط معدل عائد المشروع (أو معدل العائد المحاسبي للمشروع) مساوي للمعدل المعياري يتم الاعتماد على طرق تقييم أخرى لاتخاذ قرار بشأن المشروع.

- في حالة دراسة عدة مشروعات مستقلة لترتيبها حسب الأفضلية: تعطي الأفضلية في الترتيب للمشروع الذي يحقق أعلى متوسط معدل عائد (أو أعلى معدل عائد محاسبي)، ويليه في الترتيب المشروع الذي يحقق معدل عائد أقل وهكذا.

- في حالة دراسة عدة مشروعات متعارضة تبادلياً لاختيار أحدها للتنفيذ: يتم اختيار المشروع الذي يحقق أعلى متوسط معدل عائد (أو أعلى معدل عائد محاسبي).

عيوب أسلوب متوسط معدل العائد

- قد يترتب على استخدام الأسلوب قبول مقترحات تسهم بدرجة أقل في تعظيم ثروة الملاك ورفض أى مقترحات تسهم بدرجة أكبر في تعظيم ثروة الملاك.

- تجاهل مفهوم القيمة الزمنية للنقود.

- يتطلب هذا الأسلوب تساوي أعمار المشروعات محل المفاضلة حيث لا يمكن مقارنة عائد 20% سنوياً خلال عشر سنوات مع عائد 15% سنوياً خلال عشرين سنة مثلا.

- يهمل هذا الأسلوب حقيقة إمكانية إعادة استثمار الأرباح أو التدفقات.

2. مؤشرات تعترف بالقيمة الزمنية للنقود

المؤشرات التي تعترف بالقيمة الزمنية للنقود تضم:

أ. صافي القيمة الحالية Net Present Value للمشروع أو العائد من المشروع

يعتبر هذا المؤشر من المؤشرات التي تأخذ في اعتبارها القيمة الزمنية للنقود وتتلخص الطريقة التي يمكن بها إيجاد هذا المؤشر في حساب القيمة الحالية للتدفقات السنوية المتوقعة لمشروع الاستثمار على أساس معدل خصم معين، أي على أساس خصم تلك التدفقات بسعر فائدة يتم اختياره بحيث يتمشى مع درجة المخاطر التي ينطوي عليها مشروع الاستثمار.

ويمكن تعريف القيمة الحالية بأنها القيمة الناتجة عن خصم التدفقات النقدية السنوية (الداخلة، الخارجة) كل سنة على حده، خلال سنوات العمر الاقتصادي المتوقع للمشروع وفقاً لمعدل خصم يحدد مقدماً في ضوء معدل الفائدة الجاري على الودائع متوسط المدة فى البنوك أو معدل فائدة القروض طويلة الأجل في السوق كما هو متبع في بعض الدول، ويُعبر معدل الخصم عن الحد الأدنى الذي يقبل به أصحاب المشاريع نظير استثمار أموالهم؛ ويراعى أخذ القيمة المتبقية من الأصول في نهاية عمر المشروع الاقتصادي كالمباني والأرض في الاعتبار كتيار نقدي داخل، وفي المقابل فإن عمليات إحلال الأصول الجديدة خلال فتر حياة المشروع يجب أن تؤخذ في الحسبان كتدفقات خارجة.

أما صافي القيمة الحالية للمشروع فتعرف على أنها الفرق بين القيمة الحالية للتدفقات الداخلة والقيمة الحالية للتدفقات الخارجة، فإذا كانت القيمة الحالية للتدفقات الداخلة أكبر من أو تساوي القيمة الحالية للتدفقات الخارجة يعتبر المشروع مقبولا، وإلا يجب صرف النظر عنه في حالة العكس أي عندما تكون صافي القيمة الحالية للمشروع بالسالب، أي أن: صافى القيمة الحالية للمشروع = القيمة الحالية للتدفقات الداخلة ـــ القيمة الحالية للتدفقات الخارجة

ب. معدل العائد الداخلي

ويطلق عليه أحيانا معدل العائد الحقيقي أو معدل العائد المتوقع، ويقصد به المعدل الذي يتحقق عنده التطابق بين تكاليف الاستثمار والقيمة الحالية الفائض المتوقع، ويتم تحديد هذا المعدل عن طريق حساب القيمة الحالية للتدفقات الداخلة على أساس معدل افتراضي للعائد ومقارنة الناتج بإجمالي الأموال المستثمرة (أصل الاستثمار)، فإذا تبين أن الناتج يزيد تتم إعادة حساب القيمة الحالية على أساس معدل أعلى وتتكرر الحسابات بمعدلات أخرى حتى يتم الوصول إلى المعدل الذي تتساوى عنده القيم الحالية مع إجمالي المبالغ التي تمثل تكلفة الاستثمار أو أصل الاستثمار.

ويتميز مؤشر المعدل الداخلي ببساطة النتائج التي يتم التوصل إليها لكى يتم توجيه الأموال لمشروع استثماري معين، ومقارنة هذه النتائج بتكلفة الحصول على الأموال؛ فإذا كان معدل العائد المتوقع أقل من تكلفة الأموال يتم النصح برفض المشروع لأنه سيؤدي إلى تحمل المستثمر خسائر تعادل الفرق بين معدل العائد وتكلفة التمويل والعكس، كما يفيد في الترتيب التنازلي والتصاعدي لمقترحات الاستثمار على أساس الفرق بين معدل العائد الداخلي المتوقع لكل منها وتكلفة التمويل، ومن ثم اختيار المشروع الأفضل.

تحليل نتائج دراسة الجدوى المالية

اتضح مما تقدم أن دراسة الجدوى المالية تعتمد مدخلاتها بالدرجة الأولى على مخرجات كل من دراسة الجدوى التسويقية و دراسة الجدوى الفنية، واتضح أيضا أن دراسة الجدوى المالية تستهدف بالدرجة الأولى تقييم مشروع الاستثمار المقترح من رؤية الريحية الخاصة أي تقييمه تجارياً بواسطة المستثمر أو مجموعة المستثمرين الذين ينوون الإقدام على تنفيذ هذا المشروع وذلك بالاعتماد على مجموعة من المعايير أو المؤشرات: بعضها يتجاهل عامل الزمن والبعض الآخر يحرص على ضرر مراعاة هذا العامل الجوهري الذي له تأثير حاسم في تقرير جدوى الاستثمار من عدمه وفي المفاضلة بين المقترحات الاستثمارية؛ وحتى يتحقق الهدف من وراء دراسة الجدوى المالية، يقتضي الأمر إعداد مجموعة من البدائل المالية من أهمها:

- أولا: جدول التكاليف الاستثمارية المحاسبية (الدفترية) موزعة مدار سنوات الإنشاء.

- ثانياً: جدول هيكل التمويل المقترح للمشروع.

- ثالثاً: جدول المصادر التي تستخدم في استرداد التكاليف الرأسمالية للمشروع أو التدفقات النقدية الداخلة للمشروع.

- ربعاً: جدول نتائج الأعمال التقديرية للمشروع على مدار سنوات التشغيل.

- خامساً: جدول أو مشروع المركز المالي للمشروع.

ولأن هذه الجداول تحتاج للكثير من الشرح لزوار موقعنا من المستثمرين الصغار، وحتى بعد الشرح من الممكن ان يحدث خطأ فى تنفيذ هذه القوائم من قبل اى شخص بسبب انها تحتاج لمستوى عالى من التركيز نظراً لأهميتها، ولذلك وفرنا لزائر موقعنا أسود البيزنس برنامج اكسيل يقوم بعمل دراسة الجدوى الماليه له.

برنامج أكسيل لعمل دراسة الجدوى المالية

قم بتحميل البرنامج وفك الضغط عن الملفات، رابط التحميل؛ و هذه بعض النقاط ستساعدك على فهم واستعمال البرنامج.

- يجب ان تقوم بإدخال البيانات الرئيسية التى بدونها لن يعطيك البرنامج نتائج سليمة، وهى العمر الاقتصادي للمشروع ، وعدد السنوات التي سيتم فيها استهلاك مصاريف التأسيس، ومعدل الضريبة السائد فى بلدك على المشروع الذى تنوي الإستثمار فيه.

- يجب ان تقوم بإدخال التكاليف الاستثمارية للمشروع وقد قمنا بشرح معناها فى هذة المقالة، وبعد إدخال التكاليف الاستثمارية يجب ان تذهب لجزء التقارير فى البرنامج لكى تجد تقرير عن التكاليف الإستثمارية، وبه ستجد المبلغ الإجمالي للتكاليف الاستثمارية؛ وهذا المبلغ الإجمالي للتكاليف الاستثمارية يجب ان يتساوى مع إجمالي المبالغ التي ستقوم بإدخالها فى مصادر التمويل داخل البرنامج، لأن لو حدث اختلاف بين اجمالى التكاليف الإستثمارية و إجمالى المبالغ التى ستمول بها المشروع سيحدث خطأ فى البرنامج.

- داخل المكان المخصص لمصادر التمويل قرض 1 و قرض 2 لو ادخلت بداخلهم المعطيات سيتم توزيع أعباء التمويل (قسط القرض وفائدة القرض) بطريقة مسبقة معينة داخل جزء أعباء التمويل فى البرنامج، وفى الغالب ستكون طريقة مختلفة عن الطريقة التى ستتفق بها مع البنك الذي سيقوم بإعطائك القرض؛ ولذلك من الأفضل ان تقوم بإدخال بيانات القرض فى قرض 4 وقرض 5، وللعلم قرض 2 عند إدخال البيانات بداخلها لن تقوم بتوزيع قسط القرض تلقائياً ويجب عليك ان تقوم بادخال المعطيات بنفسك فى جزء أعباء التمويل، وقرض 4 وقرض 5 يجب ان تقوم بإدخال معطيات أعباء التمويل حسب الشروط التى ستتفق عليها مع البنك.

- يجب ان تقوم بإدخال المعدل الجارى أو ما يعرف بمعدل تكلفة الفرصة البديلة.

- تكلفة رأس المال يقوم البرنامج بحسابها تلقائياً، وهى تكلفة الحصول على الأموال من المصادر التى قمت بأعطائها للبرنامج.

- قساط الاستهلاك (الإهلاك) يقوم البرنامج بحسابها تلقائياً.

- جزء تقييم المشروع قمنا بشرح جميع النقاط فيه داخل هذة المقالة فى موقعك أسود البيزنس.

وفى النهاية يجب ان اقول ان هذة المقالة أخذت مني الكثير من الجهد والتعب فى إعدادها، ولا أطلب منك غير الدعاء وان تقوم بالتعليق على المقالة بأى سؤال او استفسار او اضافة اى شئ لجمهور زوار موقعك أسود البيزنس لكي تعم الفائدة.

فى النهاية آخر نقطة انت من ستضيفها فى التعليقات، شارك غيرك ولا تقرأ وترحل.

.jpg?strip=all&lossy=1&webp=60&ssl=1)

ما ذاكرين المصادر

السلام عليكم..

تفاني مهني وجهد رائع ..

جزاك الله خيرا ووالديك

بارك الله فيك اخي و جزاك الله كل خير

رابط تحميل البرنامج لا يعمل

البرنامج يعمل،قم بالتحميل ثم قم بفك الضغط عن الملف

وبالطبع يجب ان يكون عندك برنامج الأكسيل

بالتوفيق