مصفوفة بوسطن BCG عبارة عن إطار عمل مصمم لمساعدة المنظمات في التخطيط طويل الأجل، وبغض النظر عن مسؤولياتك داخل فريق إدارة الشركة، فإن فهم مصفوفة BCG يمكن أن يساعدك على اتخاذ قرارات أفضل عند إدارة محفظة استثمارات منظمتك؛ وقبل أن تبدأ في اتخاذ هذه القرارات، من المهم أن تتعلم استخدام مصفوفة بوسطن BCG. وفي هذه المقالة، نوضح ما هي مصفوفة بوسطن BCG ونوضح متى وكيف يتم استخدامها، وفوائدها وعيوبها ومثال عليها.

تعريف الإدارة الإستراتيجية

الإدارة الاستراتيجية Strategic Management هي مجموعة التصرفات والقرارات التى تعمل على إيجاد استراتيجيات فعالة لتحقيق أهداف المنظمة، ورغم أن هذا التعريف يميل أكثر إلى العمومية والتوصيف لطبيعة العمل الاستراتيجي الإداري، فإن هناك من عرّف إدارة الاستراتيجية من منطلق الأدوار والمراحل الضرورية لإتمامها، ومن هؤلاء (Fred R David) فريد داوود الذي عرفها بقوله: “فن وعلم صياغة، وتطبيق، وتقويم التصرفات والأعمال التي من شأنها أن تمكن المنظمة من وضع أهدافها موضع التنفيذ”.

ومن خلال ذلك يتضح أن هناك ثلاث مراحل أساسية لإتمام عملية إدارة الاستراتيجية وهي:-

أ. صياغة الاستراتيجية: Strategy Formulation

ب. تطبيق الاستراتيجية: Strategy Implementation

ج. تقويم الاستراتيجية: Strategy Evaluation

مقالة ذات صلة: الإدارة الإستراتيجية: التعريف، الأهمية، الأهداف، المراحل، التطور

مقالة ذات صلة: مراحل الإدارة الإستراتيجية

ما هي مصفوفة BCG؟

مصفوفة بوسطن BCG يُطلق عليها أيضاً اسم “مصفوفة النمو والمشاركة” وهي نموذج يستخدم لتحليل منتجات الشركات للمساعدة في التخطيط الاستراتيجي طويل الأجل، وتساعد المصفوفة الشركات على تحديد فرص النمو الجديدة وتحديد كيفية الاستثمار في المستقبل؛ وتقدم معظم الشركات مجموعة متنوعة من المنتجات، ولكن بعضها يقدم عوائد أكبر من غيره، وتوفر مصفوفة بوسطن BCG للشركات إطارًا لتقييم نجاح كل منتج لمساعدة الشركة على تحديد المنتجات التي يجب استثمار المزيد من الأموال فيها وأيها يجب التخلص منها تمامًا؛ ويمكن أن تساعد أيضًا مصفوفة بوسطن BCG الشركات على تحديد منتج جديد لتقديمه إلى السوق.

ومصفوفة بوسطن BCG مقسمة إلى أربعة أرباع بناءً على نمو السوق market growth والحصة السوقية النسبية Relative Market Share؛ وتتم مناقشة كل من هذه الأرباع بمزيد من التعمق لاحقًا في هذه المقالة.

مقالة ذات صلة: مصفوفة الداخلي والخارجي IE Matrix: ماهي، كيفية إعدادها، مثال عليها

فوائد مصفوفة بوسطن BCG

مصفوفة بوسطن BCG عبارة عن إطار عمل بسيط يمكن لجميع الشركات استخدامه لتقييم منتجاتها، ويمكن لأي شخص أن ينظر إلى المصفوفة ويستوعب أي من منتجات الشركة يحقق أفضل أداء؛ وبالإضافة إلى ذلك تعطي مصفوفة بوسطن نظرة عامة حول كيفية أداء المنتجات، وتساعد المصفوفة في تحديد العوامل التي تجعل كل منتج ناجحًا أو غير ناجح، وتتيح لك أيضًا معرفة كيف يتم تقييم منتجاتك مع بعضها البعض. وتعد مصفوفة BCG أيضًا أداة مفيدة للكشف عن فرص جديدة في السوق واستبعاد المنتجات ذات الأداء الضعيف، والتي يمكن أن بوفر التخلص منها لشركتك الكثير من المال على المدى الطويل.

عيوب مصفوفة بوسطن BCG

أحد أوجه القصور في مصفوفة بوسطن BCG هو أنها لا تأخذ في الحسبان أي عوامل بخلاف الحصة السوقية و معدل نمو السوق، وهذا يعني أنها لن تعطيك الصورة الكاملة عن سبب نجاح منتجاتك أو فشلها؛ وفي حين أن مصفوفة BCG هي نقطة انطلاق رائعة، إلا أنها لا تكفي وحدها لتوجيه مستقبل الشركة؛ وفي كثير من الحالات، لن توفر معلومات كافية للتعامل مع مشاكل العمل المعقدة.

ولا تعطى مصفوفة بوسطن BCG صورة حقيقية تعكس ما إذا كان القسم ينمو أم لا مع الوقت، فهى تمثل الشركة فى لحظة معينة أو حالة سكون؛ وهي تقتصر على عاملين فقط، وهما: الحصة السوقية، ومعدل نمو السوف، وتهمل عناصر أخرى رغم أهميتها، مثل: حجم السوق، المزايا التنافسية والتى تعتبر ذات أهمية بالغة لصنع القرارات الاستراتيجية؛ ومن ضمن عيوب مصفوفة بوسطن BCG أيضاً أنها لا تأخذ في الاعتبار أن الحصة السوقية المرتفعة دائمًا لا تؤدي إلى أرباح عالية، فهناك أيضًا تكاليف عالية مرتبطة بالحصة السوقية عالية.

طريقة إعداد مصفوفة بوسطن BCG

الآن بعد أن فهمت ماهية مصفوفة بوسطن BCG وبعض مزاياها وعيوبها، فلنلقِ نظرة على كيفية إعداد تلك المصفوفة؛ فلتحليل شركتك، ستحتاج إلى بيانات حول الحصة السوقية النسبية Relative Market Share لمنتجاتك أو خدماتك ومعدل نمو السوق. وعند تحليل نمو السوق، تحتاج إلى تحليل منافسيك بموضوعية والتفكير فيما يتعلق بالنمو خلال السنوات الثلاث المقبلة ( تُعد القوى التنافسية الخمسة لمايكل بورتر Porter’s Five Force إطار عمل مفيدًا لهذا النوع من التحليل)، وإذا كان سوقك مجزأ للغاية extremely fragmented، فيمكنك استخدام حصة السوق المطلقة بدلاً من ذلك؛ وبعد ذلك، يمكنك رسم مصفوفة BCG.

وللعلم في الحصة السوقية المطلقة Absolute market share يتم حساب حصة السوق للشركة من خلال أخذ مبيعات الشركة خلال فترة زمنية محددة (مثل هذا العام أو ربع السنة) وتقسيمها على إجمالي مبيعات صناعة تلك الشركة خلال نفس الفترة، اما الحصة السوقية النسبية Relative market share تقارن الحصة السوقية لشركة ما بحصة أكبر منافس لها؛ ومعنى ان الشركة لديها حصة سوقية نسبية أنها رائدة في السوق و تتفوق على منافسيها بهذا العامل.

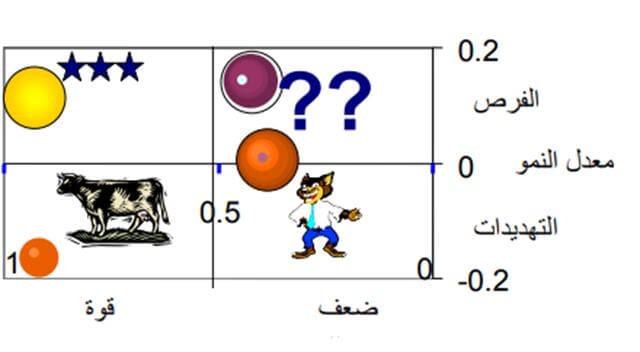

وفي قالب مصفوفة بوسطن BCG المكون من أربعة مربعات، تظهر الحصة السوقية على الخط الأفقي (حصة سوقية منخفضة على اليمين، عالية علي اليسار) ويتم العثور على معدل نمو السوق على الخط العمودي (معدل نمو منخفض في الأسفل، ومرتفع في الأعلي)؛ والأرباع الأربعة هي النجوم (أعلى اليسار) وعلامات الاستفهام (أعلى اليمين) والأبقار النقدية (أسفل اليسار) والكلاب (أسفل اليمين). وقم بوضع كل منتج من منتجاتك في المربع المناسب بناءً على ترتيبها في حصة السوق ومعدل النمو، ويعتمد المكان الذي تضع فيه شركتك (المربع المناسب) على وضع شركتك مقارنة بالمنافسين؛ وفيما يلي تفصيل لكل مربع في مصفوفة بوسطن BCG.

النجوم Stars

النجوم هي وحدات الأعمال أو المنتجات التي تتمتع بأفضل حصة في السوق وتولد أكبر قدر من النقد، وكثيرًا ما يطلق على الشركات المحتكرة والمنتجات الأولى في السوق اسم النجوم أيضًا؛ ومع ذلك، نظرًا لمعدل نموها المرتفع، تستهلك النجوم Stars كميات كبيرة من النقد، وينتج عن هذا عمومًا ان نفس المبلغ من الأموال التي يتم توليده من هذه وحدات الأعمال أو المنتجات يتم إنفاقه؛ ويمكن أن تصبح النجوم في النهاية أبقارًا مدرة للنقد Cash Cows إذا حافظت على نجاحها إلى أن يتباطأ نمو السوق المرتفع.

ووحدات الأعمال أو المنتجات التي يكون في مثل هذه الحالة يجب أن تتلقى المزيد من الاستثمارات للمحافظة على وضعها هذا أو زيادة سيطرتها على السوق، وتعتبر استراتيجيات التكامل الرأسي للأمام أو للخلف، والتكامل الأفقي، وتنمية السوق، والنفاذ للسوق، كلها استراتيجيات مناسبة في هذه الحالة. مقالة ذات صلة: البدائل الإستراتيجية

المنتجات المدرّة للنقد أو البقرة الحلوب Cash Cows

البقرة الحلوب Cash Cows هي وحدات أعمال أو منتجات رائدة في السوق تولد نقودًا أكثر مما تستهلك، والأبقار الحلوب هي وحدات عمل أو منتجات ذات حصة سوقية عالية ولكن آفاق نمو منخفضة؛ وتوفر الأبقار الحلوب Cash Cows الأموال اللازمة لتحويل علامات الاستفهام Question Marks إلى منتجات رائدة في السوق، وتغطية التكاليف الإدارية المرتبطة بتلك المنتجات، وتمويل البحث والتطوير، وخدمة ديون الشركة، ودفع أرباح الأسهم للمساهمين.

ويجب أن تعمل الإدارة على المحافظة على وضع الأبقار الحلوب Cash Cows هذا أكبر وقت ممكن، ومن الاستراتيجيات المناسبة لها استراتيجية تطوير المنتجات أو التنويع المركز، بالنسبة للقوي منها، أما الضعيف منها فإن الأكثر مناسبة هو التخلص منها عاجلأ أو أجلا؛ فإن الأبقار المديرة للنقدية اليوم ستصبح كلاب الغد في الغالب.

مقالة ذات صلة: وحدة الأعمال الاستراتيجية SBU: ما هي، خصائصها، مميزاتها، عيوبها، هيكلها، تقييم أدائها

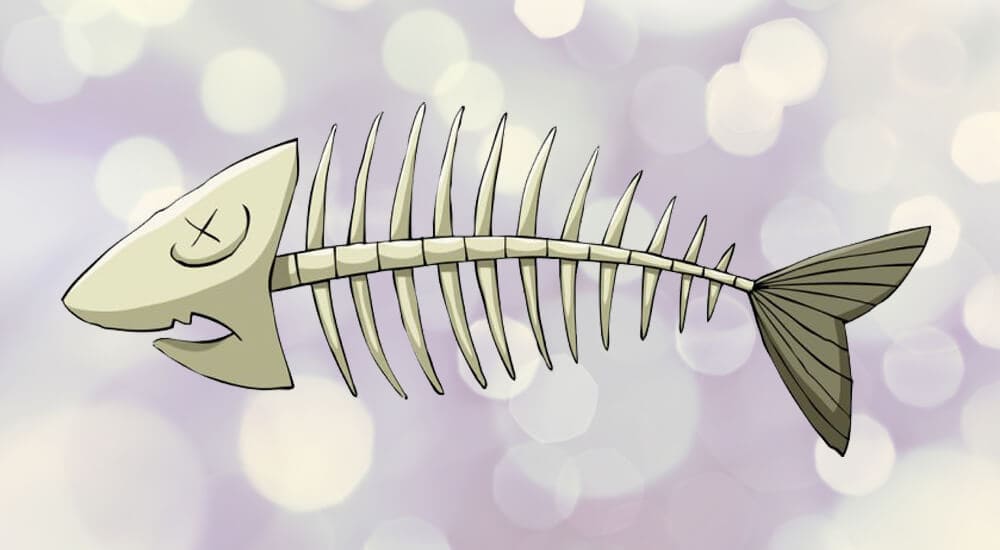

الكلاب Dogs

الكلاب هي وحدات أعمال أو منتجات ذات حصة سوقية منخفضة ومعدل نمو منخفض أو منعدم، والكلاب لا يكسبون ولا يستهلكون الكثير من المال؛ وتعتبر الكلاب عمومًا مصائد نقدية لأن الشركات لديها أموال مقيدة بها، على الرغم من أنها لا تجلب شيئًا تقريبًا في المقابل. وبسبب هذا الموقف الضعيف داخلياً وخارجياً، فإن مثل هذه الأقسام تصفى، أو يتم التخلص منها بالبيع لغيرها، أو تتركها تتهاوى وتستفيد بأقصى ما يمكن الاستفادة به منها دون أية نفقات إضافية؛ ومن الممكن أن نخرج من السوق كثير من الأقسام التي تكون في مثل هذه الحالة، مما قد يعود بالفائدة علي الشركة.

علامات الاستفهام Question Marks

علامات الاستفهام Question Marks هي وحدات أعمال أو منتجات لديها آفاق نمو عالية ولكن حصة سوقية منخفضة، وعلامات الاستفهام Question Marks يستهلكون الكثير من النقود ولكنهم يجلبون القليل في المقابل، وعلامات الاستفهام تخسر أموال الشركة؛ ومع ذلك، نظرًا لأن وحدات الأعمال أو المنتجات هذه تنمو بسرعة، فإن لديها القدرة على التحول إلى نجوم في سوق عالي النمو؛ ويُنصح الشركات بالاستثمار في علامات الاستفهام إذا كانت المنتجات لديها إمكانية للنمو أو بيع علامات الإستفهام إذا لم تكن كذلك.

مقالة ذات صلة: تحليل سوات SWOT: ما هو، اهميته، كيفية تنفيذه، استراتيجياته، أمثلة عليه

مثال تطبيقي على مصفوفة بوسطن BCG

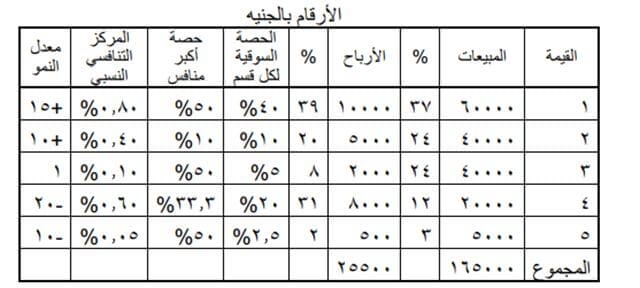

تمثل الأرقام الآتية بيانات عن خمسة أقسام لإحدى الشركات، والمطلوب:

- استخدام هذه الأرقام لإعداد مصفوفة مجموعة بوسطن بالنسبة لهذه الأقسام.

- إبداء رأيك وتعليقك على ما توصلت إليه.

- ما هي أوجه النقص التي تعاني منها هذه الأداة في التحليل الاستراتيجي.

حل المثال

أولاً: إعداد جدول تحليلي لموقف كل قسم:

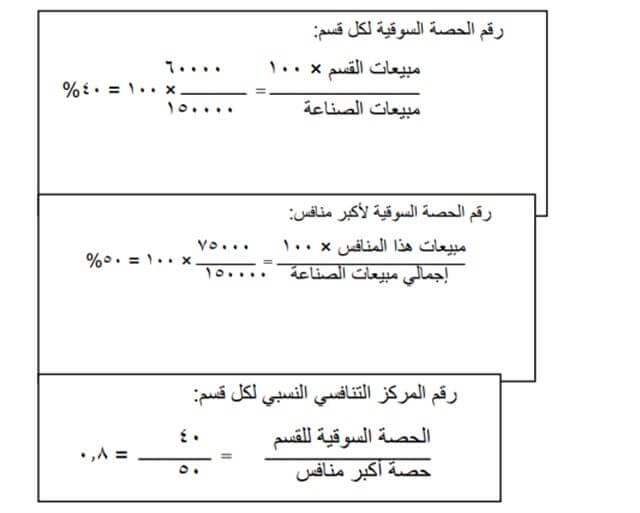

ثم حساب القسم الأول على سبيل المثال كالأتى:

ثانيا: إعداد مصفوفة مجموعة بوسطن لتقويم وضع الشركة المعطاة (*)

- يتم تحديد حجم كل دائرة؛ ليتناسب مع نسبة حجم مبيعاته إلى المبيعات الكلية للشركة.

- يمثل الجزء المظلل في الدائرة نسبة الأرباح في القسم إلى إجمالى أرباح الشركة.

ملاحظات على المصفوفة

يلاحظ في المصفوفة الآتي:

أولاً: يحتل القسم الأول (1) أفضل وضع تنافسي، حيث جاء موقعه في خلية النجوم، وذلك لما يتمتع به من مركز تنافسي نسبي مرتفع، حيث يبلغ 0.8، وكذلك لأنه يعمل في ظل صناعة تتميز بمعدل نمو مرتفع + 15 %، ومما يدعم موقف هذه الشركة أن هذا القسم بمثل أكر نسبة رباح 39%، وهو من الأقسام التي يجب على الشركة أن توجه إليها قدرا متزايدا من الموارد لزيادة الاستثمارات فيه، نظرا لما يتمتع به من فرص نمو سوقية متزايدة.

ثانيا: أما القسم الثاني والقسم الثالث فإنما يقعان في خلية علامات الاستفهام، فعلى الرغم من منافستهما في سوق يتميز بالنمو النسبي 10%، 1% على التوالي، إلا أن الموقف التنافسي النسبي لكل منها يعاني من انخفاض واضح 0.40،.0.10 على التوالي، وهذا يدل على البيئة التنافسية الشديدة التي يعمل فيها القسمان؛ وهذا الأمر يحتاج إلى توجيه المزيد من الاستثمارات لتدعيم موقف هذه الأقسام أو إلغائها.

ولكن يلاحظ أنهما معا يمثلان 48 % من مبيعات الشركة ككل، أي أن حوالي نصف المبيعات يأتي منهما، ومع ذلك إسهامهما في تحقيق أرباح الشركة يعتبر متدنياً للغاية بالنسبة لحجمما المذكور، حيث يبلغ 28% لكليهما؛ 20% للثاني، 8 % فقط للثالث، ولذلك فإن وضع القسم الثالث يمثل بحق علامة استفهام كبيرة!،فهو أقلها من حيث نسبة الربح للمبيعات (5 % فقط)، ولا يمثل أكثر من 8 % من إجمالى أرباح الشركة، رغم أن حجم مبيعاته يمثل ربع مبيعات الشركة، ولذلك إذا فكرت الشركة بجدية في إلغاء أحدهما فسوف يكون القسم الثالث هو الأولى بذلك.

ثالثا: أما القسم الرابع (4) فإنه قد جاء في خلية “المديرة للنقدية والتي تتميز كما سبق أن عرفنا بمركز تنافسي نسبي كبير (هنا 0.60) ولكنها تعمل في صناعة قد وصلت إلى النضج أو التشبع وأصبحت احتمالات النمو فيها منخفضة أو سلبية والقسم الرابع يمثل – بحق – موردا أساسيا للنقدية بالشركة، فبالرغم من أن مبيعاته لا تمثل أكثر من 12 % من مبيعات الشركة أي نصف مبيعات القسم الثالث، إلا أنه يحقق حوالي ثلث الأرباح التي تحققها الشركة ( 31%)، أي حوالي أربعة أمثال ما يحققه القسم الثالث، والذي يحقق ربع مبيعات الشركة، وهذا يدل على أهمية مثل هذا القسم للشركة، ويملي عليها أن تبحث عن الاستراتيجيات البديلة التي تفتح أمامه آفاقا جديدة للنمو، حتى يمكنها أن تنتقل به إلى خلية النجوم.

رابعا: أما القسم الخامس (5) فإنه يقع في أسوأ الخلايا، وهي التى تمثل مشكلة كثيرة أمام أية شركة، حيث إنها تعاني من معدل نمو منخفض، ومركز تنافسي نسبي منخفض أيضا؛ والقسم الخامس قد وصل إلى أدنى مستوى في الاثنين تقريبا (معدل نمو 10 %، مركز تنافسي نسبى 0.05 ) ومن حسن حظ الشركة أيضا أن هذا القسم لا يمثل أكثر من 3% من المبيعات، 2% من الأرباح بالشركة، ولعل الشركة قد بدأت منذ فترة تعمل على تخفبض الاستثمارات الموجهة إليه وتركه حتى تستفيد به أقصى استفادة ممكنة، على أمل إسقاطه فيما بعد من بين أقسامها، أو أن يخرج بعض المنافسين فيتركوا أمامه فرصة ثانية من الاتتعاش، ولكن الاتجاه الأغلب لمثل هذا القسم في مثل هذه الحالة هو إسقاطه فورا أو بالتدريج.

خامسا: يلاحظ بصفة عامة أن القسم الأول والقسم الرابع يسهمان ب 70 % من إجمالى الأرباح، رغم أنهما لا يمثلان أكثر من 49 % من المبيعات، ويقع أولهما في خلية النجوم والآخر في البقرة المدرة للنقدية، وهذا وضع يعتبر جيدا بصفة عامة لموقف الشركة.

سادساً: أما أرباح الأقسام الثلاثة الأخرى، والتي تقع في كل من خانتي علامات الاستفهام والمشكلة، فإنها لا تزيد عن 30 % رغم أن مبيعاتها مجتمعة تمثل 51 % من إجمالي مبيعات الشركة، ولكن يراعى أن 48 % منها فى خلية علامات الاستفهام، 3% فقط فى خلية المشكلة، وهذا يعتبر أيضاً بصفة عامة وضعا لا بأس به بالنسبة لمثل هذه الشركة، والتى يجب أن تتحرك لتحسينه في ضوء هذا التحليل.

مقالة ذات صلة: دورة حياة المنتج: ما هي، أهميتها، فوائدها، قيودها، مراحلها الخمس

ما هي نماذج المصفوفات البديلة؟

رغم أنها أداة رائعة، إلا أن مصفوفة BCG ليست مناسبة لكل الشركات، وتجد بعض الشركات أنها لا تمتلك منتجات في كل ربع من الأرباع الأربعة، ولا تتمتع بحركة ثابتة للمنتجات بين الأرباع مع تقدم دورة حياة المنتج؛ ويؤيد بعض الاستشاريين استخدام مصفوفة جنرال اليكتريك بدلاً من مصفوفة بوسطن BCG، فمصفوفة جنرال اليكتريك تقيس المنتجات وفقًا لقوة وحدة الأعمال وجاذبية الصناعة بدلاً من حصة السوق، والتي قد يكون تعقيدها خارج سيطرة الشركة الفردية؛ ويمكن أن تكشف المقارنة بين المصفوفتين عن رؤى خفية تعزز النمو المتزايد لشركتك.

مقالة ذات صلة: تحليل سوات SWOT: ما هو، اهميته، كيفية تنفيذه، استراتيجياته، أمثلة عليه

فى النهاية اخر نقطة انت من ستضيفها فى التعليقات، شارك غيرك ولا تقرأ وترحل.